Et si l’État décidait de confisquer vos bitcoins ?

Le Bitcoin est une monnaie de marché noir – Peu de gens le disent, mais Bitcoin n’a été créé que pour proposer un système monétaire alternatif, qui permette à des utilisateurs du monde entier d’outrepasser la monnaie, les banques et la politique locale. Si notre affaire se passe pour l’instant plutôt calmement (volatilité des cours mise à part), il est toujours bon d’envisager les obstacles futurs en étudiant ceux du passé.

Table des matières

- 1933 – Les États-Unis confisquent l’or détenu par les Américains

- Décisions de confiscation similaires dans d’autres pays

- Bitcoin ou comment échapper aux crises de confiance

- Le Bitcoin devient illégal

- Des inquiétudes pas si théoriques

1933 – Les États-Unis confisquent l’or détenu par les Américains

C’est sous la présidence de Roosevelt que naquit le 5 avril 1933, l’infâme décret n° 6102.

L’objectif ? Fournir un soulagement au secteur bancaire qui se trouvait être dans une situation d’urgence en enjoignant les Américains à restituer l’intégralité de l’or qu’ils détenaient en échange de papier monnaie.

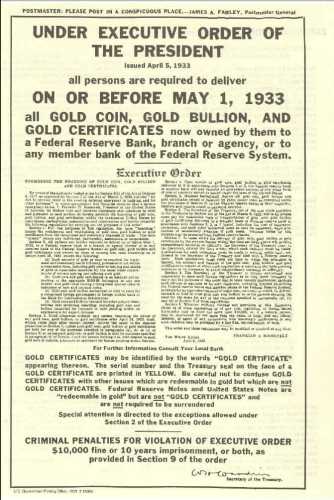

Le décret n°6102 du 5 avril 1933 qui rendit illégale la détention d’or

Rappelons ici, pour la beauté de l’histoire, que cette mesure fait suite à deux évènements majeurs :

- La faillite de la Banque des États-Unis en décembre 1930. Laquelle, malgré son nom, était une banque privée, certes, mais restait l’un des plus importants établissements financiers du pays ;

- Ce qu’il est désormais coutume d’appeler les « banking holiday ». Semaine de mars 1933 pendant laquelle l’intégralité des banques américaines demeurèrent fermées suite à une crise de liquidité sans précédent.

Pour qui était détenteur d’or à l’époque, la situation était fort simple. Vous restituiez le précieux métal à la réserve fédérale en échange de billets verts ou entriez dans l’illégalité.

Les sanctions ? Rien de moins que 10 ans de prison et 10 000$ d’amende. Ces mêmes 10 000$ de l’époque valent, une fois l’inflation corrigée, près de 250 000$ actuels, précision nécessaire à la recontextualisation de la sévérité de cette sanction.

Des études, menées par Milton Friedman et Anna Schwartz, démontrent alors que la peur fît son office. Près de 22 % de l’or détenu par les particuliers avait été restitué au début d’année 1934.

>> Vous préférez garder vos bitcoins à l’abri ? Choisissez un portefeuille ledger (lien commercial) <<

Décisions de confiscation similaires dans d’autres pays

Peut-être, pensez-vous qu’une mesure aussi extrême ne peut être prise qu’aux États-Unis, terre d’excès.

Il n’en est malheureusement rien, et si nous ne nous appesantirons pas sur toutes, l’Italie appela au retour de l’or en 1935 et la France en 1936. Heureusement, l’interdiction fut de courte durée au pays des lumières. En effet, les citoyens purent à nouveau détenir des métaux précieux dès mars 1937.

Le globalisme des crises économiques n’a donc pas attendu 2008, et vous aurez noté la proximité reliant l’ensemble des dates de ces interdictions. Mais, en 1930 comme en 2010, c’est sur les citoyens et épargnants que retombèrent les conséquences des égarements des systèmes financiers et monétaires.

C’est conscient de ces conséquences néfastes et d’un système qui fauche régulièrement ceux qui, pourtant, l’alimentent, que Satoshi Nakamoto a créé le Bitcoin.

Bitcoin ou comment échapper aux crises de confiance

Si vous avez lu le whitepaper de Bitcoin, vous savez que la création du protocole était en grande partie motivée par la volonté de Satoshi de passer outre les tiers de confiance et autres intermédiaires. Mettant ainsi en place une économie parallèle fonctionnant sur un modèle pair-à-pair et propulsée par la beauté d’un système informatique indépendant, impartial et apolitique.

Le contrôle de chaque transaction par l’intégralité des membres du réseau est le moyen le plus sûr d’éviter les crises de confiance. Si tout le monde sait tout, contrôle tout, il n’y a plus besoin de faire confiance aux autres. Or, les crises de liquidité qu’a connu le monde bancaire sont toutes dues à un défaut de confiance ponctuel. Il s’est propagé et est devenu hors de contrôle.

Naturellement, il est bien certain que prêter plus d’argent que vous n’en détenez n’aide pas à la constitution d’une situation économique saine. Devant ce constat, il est possible que nous nous retrouvions face à la situation suivante.

Le Bitcoin devient illégal

Demain. Ou peu-être après-demain. Bitcoin sera rendu illégal par certains États. Ces derniers auront d’abord tenté par tous les moyens possibles (fiscalité confiscatoire, règlementation excessive) de décourager l’utilisation du protocole, mais dépassés par son succès et sous couvert de défendre la souveraineté monétaire d’un système déjà mourant, des mesures coercitives finiront par être prises.

C’est donc dès aujourd’hui qu’il appartient à chacun de nous de se poser la question suivante.

Que ferai-je alors ? Ferai-je partie de ceux qui restitueront leurs jetons à la Banque Nationale, ou à ceux qui résisteront ? Et, si je souhaite appartenir à la deuxième catégorie, quels risques et sanctions suis-je prêt à affronter ? Comment les anticiper, comment les déjouer ?

Si ces questionnements ne vous étaient jamais venus à l’esprit, gardez en tête que rien n’est jamais acquis. Un gouvernement menacé par un système qu’il ne contrôle pas va prendre des mesures qui, sans le compromettre totalement, pourraient faire beaucoup de mal au développement de Bitcoin.

Des inquiétudes pas si théoriques

Rappelez-vous, c’était en ce début d’année 2022. Le gouvernement canadien prenait des mesures d’urgence visant à bloquer, sans ordonnance judiciaire préalable, les comptes bancaires des participants au « convoi de la liberté ».

Il n’est donc pas si aberrant de penser qu’un jour, ce même État pourrait juger illégale la détention de crypto-actifs s’il estimait que ces jetons numériques causent un trouble à l’ordre public. Ou qu’ils facilitent l’exécution d’opérations illégales. À ceci près qu’il est bien plus difficile de censurer Bitcoin et de vous empêcher de vous en servir que de geler l’accès à vos comptes bancaires.

Plus près de nous, les témoignages d’investisseurs et d’entrepreneurs engagés dans la cryptomonnaie et qui voient leurs comptes bancaires fermés manu militari se multiplient.

Plus que jamais, il est important de se pencher sur la question de votre hygiène numérique, la sécurité de vos comptes et sur les meilleures méthodes d’autodétention de vos actifs numériques.

Et puisque les articles écrits par votre serviteur sont en grande partie guidés par ses lectures, citons une question que Milton Friedman se posait à lui-même dans son ouvrage « capitalisme et liberté » : « Comment empêcher le gouvernement, notre créature, de devenir un monstre qui détruira cette liberté même pour la protection de laquelle nous l’avons établi ? ». Je vous laisse méditer là-dessus.

Pour conserver vos cryptos, rien ne vaut un wallet Ledger. Les Nano S et Nano X procurent sécurité et facilité d’utilisation. En effet, ils sont compatibles avec l’immense majorité des crypto et des réseaux. Ils constituent une alternative absolument essentielle à tous les exchanges qui proposent de conserver vos avoirs à votre place. Rappelez-vous, “Not your keys, not your coins” (lien commercial) !

Source: journalducoin.com