#крипта: Слон в посудной лавке: история про то, как киты свои карты раскрыли | Freedman Club Crypto News

Привет, дорогой читатель №1 и дорогой читатель №2.

Различаю я вас по очень простому признаку: один из вас уже истерил от эпопеи с криптопейджингом, а второй даже не понимает, о чем речь.

Что такое криптопейджинг

Если ты читатель №2, и не понимаешь, что такое «криптопейджинг», то лови основные тезисы этого славного явления:

- Криптопейджинг — это подозрительная очень мелкая транзакция (до 0,00001 BTC), попавшая на большой (и не только) кошелек. Как правило встречается стайками по 5-25 штук на разные адреса.

- Была найдена закономерность, что после этих мелких движений происходит манипулятивное, часто против тренда, импульсное движение котировки BTC/USD. И этот памп/дамп увлекает за собой весь остальной крипторынок с его многообещающими блокчейн-проектами.

- Анализируя цепочки сообщений и кошельки, было найдено много любопытных связей: между Роджером Вером и холодными кошельками топовых бирж, первыми майнерами битка, канадской биржей QuadrigaCX, Silk Road, Ури Левином, Мавроди (лол), и т.д.

- Блокчейн битка является не только системой Р2Р-платежей, но и системой связи — можно пересылать текстовые сообщения и даже программный код (скрипты) — вместе с транзакцией, размер которой не имеет значения.

Если ты хочешь больше подробностей, лулзов и прочего, то лови список статей на тему криптопейджинга и пиздеца вокруг всего этого: один, два, три, четыре, пять, шесть

Дерзай. Да пребудет с тобой сила духа, светлость разума и четырехлистная удача.

Ну, а если тебе уже знаком криптопейджинг, то я скажу тебе вот что.

Эта статья отчасти про криптопейджинг, но она должна идти в отдельности от остальных наших материалов, поскольку по своей значимости, она равносильна криптопейджингу, как таковому.

Но обо всем по порядку.

Пролог

Как часто бывало в твоей жизни, что ты уходил разбираться в чем-то настолько глубоко, что переставал видеть очевидные вещи? Или, бывало ли у тебя так, что меняя инструментарий анализа (или осмотра) чего-либо, ты буквально прозревал, и начинал корить себя, что терял время раньше?

Вот приблизительно так я себя чувствую сейчас.

Застывший в ожидании слон. В посудной лавке.

Начать этот материал хочется с микроскопа. Да-да: микроскоп, равно как и слон, очень хорошо вписываются в мое повествование.

Как написано в этой статье, здоровый человеческий глаз способен различать предметы, отстоящие друг от друга на расстоянии не менее 0,08 мм.

Инженеры не стояли на месте, и однажды самый умный из них придумал оптический микроскоп, который позволил изучать предметы с разрешением уже 0,2 мкм. И так мы научились разглядывать клетки и бактерии.

Ну, а потом пришла соответствующая технологическая эпоха, и были изобретены электронные микроскопы с разрешением до 0,01 нм. И с их появлением, мы научились видеть молекулы.

И к нам эта занимательная историческая справка тоже имеет отношение. Потому что в своих расследованиях мы пришли в точку, из которой не видишь ни глобально большого (слона), ни мельчайшего малого (молекулы).

Экзистенциональный тупик, еба.

А все это случилось, потому что мы выбрали неправильный инструмент анализа. Вернее выбранные инструменты перестали отвечать нашим требованиям.

Глава 1. Меняя лупу на микроскоп.

Ты когда-нибудь задумывался, каким образом строится котировка? Какой механизм ее подсчета и превращения в визуальный график?

Я вот, на заре первых материалов о криптопейджинге, не задумывался на эту тему. И в итоге попал в тупик, и понял, что мне нужно пересмотреть и свои идеи, равно как и свой инструментарий.

Вот смотри, графики на этих ваших трейдингвью формируются по принципу сбора OHLCV-информации (Open, High, Low, Close, Volume) с криптобирж.

Это не единственный способ формирования графика котировки.

График еще может быть сформирован на основании Tick-информации, то есть на основании ленты сделок с результатами каждой отдельной сделки в стакане за каждую долю секунды (Tick), за все время существования биржи.

Котировка, построенная на основании Tick-даты, позволяет заглянуть в самую глубину формирования ценовых колебаний — по такому графику можно построить кластерную структуру свечи, вытащить дельту и сделать много других непонятных тебе пока еще вещей (дальше, офк, я все растолкую).

Tick-дата, как оказалось, весьма дорогой товар. Например, есть ресурсы, готовые продать такую дату с одной криптобиржи за 1 499 евро, а со всего крипторынка — за 9 999 евро.

Другой сложностью является тот факт, что для работы с графиком, построенным по Tick-дате нужно специальное программное обеспечение.

Не без помощи нашего всемогущего коллективного разума (спасибо, Tasha), удалось выявить всего несколько софтин, работающих с Tick-датой. Я решил не скачивать всякого рода экзешные-проги-с-форумов, и в первую очередь попробовать демку платной софтины для анализа котировки на Tick-дате от TigerTrade.

Не хочу ничего рекламировать, но после нескольких дней работы, я в софтину влюбился, и купил подписку, буду тестить.

Платформа стоит около 50 баксов в месяц, и если ты из тех, кто за тот же период оставляет крипторынку около 0,005-0,008 битков, потому что выставил только ТР, а не стопы, или наоборот (привет, бинанс), то тебе следует серьезно задуматься над поиском сторонних решений для своей криптоторговли.

О некоторых особенностях анализа Tick-даты мы поговорим ниже, ну а если ты ты заинтересовался, чем же софтина привлекла мое внимание, то вот тебе краткая выжимка про платформу TigerTrade за моим авторством. Публикую отдельным материалом, дабы не перегружать и без того большой текст этой статьи.

Итак, инструментарием вооружились, а теперь идем дальше.

Глава 2. Немного матчасти.

Для начала давай разберемся с некоторыми теоретическими понятиями.

Как я писал выше, свечной график котировки можно нарисовать имея под рукой OHLCV-данные (Open, High, Low, Close, Volume), или используя в дохуя раз больше информации, которая спарсена в результате постоянного анализа торгового стакана и завершенных сделок (Tick-данные).

В результате, свеча построенная на основании Tick-данных, глобально идентична OHLCV-свече, но может быть препарирована на составляющие — т.н. кластеры.

Пример:

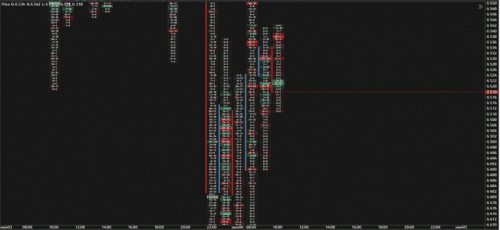

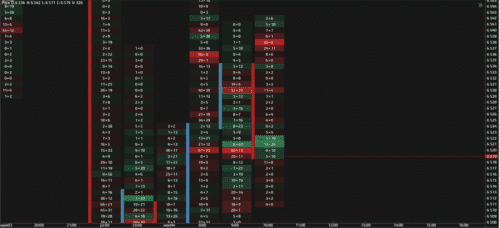

OHLCV-свечи. BTC/USDT, часовик, Binance, TigerTrade (далее «TT»).

Кластерные свечи (Bid x Ask). BTC/USDT, часовик, Binance (TT). Последние 5 часовых свечей из графика на картинку выше, 3х — увеличение.

Кластерные свечи крупным планом (Bid x Ask). BTC/USDT, часовик, Binance (TT). 10х — увеличение.

Кластер — это ячейка, в которой сгруппирована информация по итогам всех тиков торгов на соответствующей цене (более подробно про кластеры — тут).

Кластерная свеча, в своем теле и тенях, состоит из вертикально выстроенных кластеров.

Учитывая объем Tick-даты, который можно компилировать различными способами, существует овердохуя типов кластеров (кластеры по объему, по дельте, по интересу и т.д.).

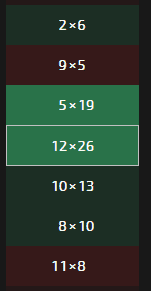

На рисунке ниже представлен «Bid x Ask» кластер, о нем мы и поговорим дальше.

Кластер собственной персоной

Bid x Ask кластер строится по принципу X x Y.

На примере выше, значение 12 х 26 в часовой свече означает, что на соответствующей кластеру цене (6521 USD на Binance — прим.автора), за 1 час было проторговано по цене-Bid — 12 битков, а по цене-Ask — 26 битков.

Из второй лекции курса краповых беретов мы помним, что на графике котировки отображаются итоги рыночных покупок у лимитников на продажу и рыночных продаж — лимитникам на покупку.

В свою очередь, цена-Bid — это цена ближайшего к спреду лимитника на продажу, а цена-Ask — это цена ближайшего к спреду лимитника на покупку:

BTC/USDT. Стакан. Binance.

В стакане выше:

- Цена-Bid = 6 517.98 USDT;

- Цена-Ask = 6 512.04 USDT;

- Спред — это пустая зона без ордеров между 6 512.04 и 6 517.98 USDT.

Кластер на часовой свече с значением 12 х 26 означает, что за час было совершено сделок на 38 битков (12+26), из которых 12 битков продали лимитниками по цене-Bid и 26 битков купили лимитниками по цене-Ask.

Если не понял, остановись, курни, и прочти снова.

А если все понял, то разница между 26 и 12 — называется дельтой.

Положительная дельта означает, что покупателей было больше, чем продавцов, а отрицательная — наоборот. К дельте мы еще вернемся.

Глава 3. Молекулы и микроскопы.

У читателя вполне может возникнуть вопрос, какого хуя он прочел все эти кластеры, бидаски и прочий некрономикон.

Но давай пока оставим бидаски в покое, и поговорим о нашем с тобой любимом криптопейджинге.

Я решил отложить последние полученные сигналы криптопейджеров на кластерный график, чтобы поискать в этом во всем закономерности.

И получилась, как обычно, очень любопытная картина.

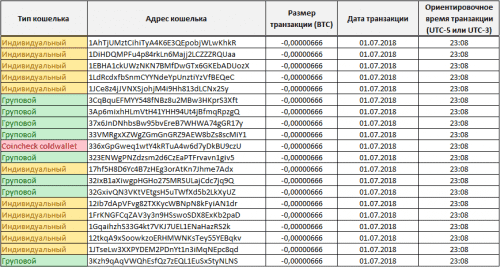

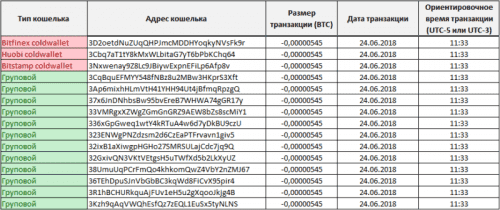

Один из «свежих» примеров: в таблице ниже приведен криптопейджинг, случившийся в ночь с 1 на 2 июля 2018 года.

Криптопейджинг. Спарсен тг-ботом https://t.me/botomex. Опубликовано 2 июля в 6:00 по мск.

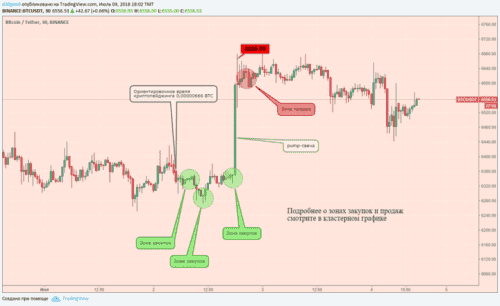

Если смотреть свечной график сразу после криптопейджинга, то он дает намек на манипуляцию, но не дает точного понимания, что было же было на самом деле:

BTC/USDT, 30-минутка, Binance, Tradingview.

Все зоны закупок и продаж из вышеприведенного графика так и остались бы нам непонятны, не будь у нас под рукой микроскопа (кластерного графика). И если свечной график открыть в кластерной форме, то вот так раскрывается вся картина:

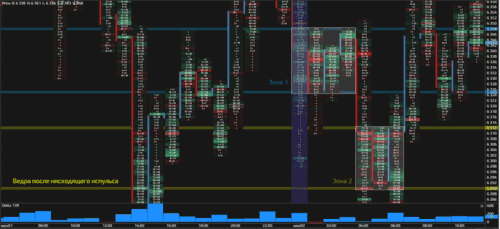

Кластерный график (с 08:00 1 июля по 11:00 2 июля, мск-5):

Кластерный график: BTC/USDT, часовик, Binance (ТТ)

Смотри текст по графику, и снизу объяснения:

- Ведра после нисходящего импульса — медвежья свеча с «ведрами» внизу, о чем говорит большое количество закупочных Bid x Ask кластеров. Котировка падала, внизу ее откупили.

- Синий столбец — это дата получения криптопейджинга.

- Зона 1 — сразу за синим столбцом создается узкая зона покупок, о чем говорят Bid-Ask кластеры и положительная дельта в гистограмме под графиком (покупателей больше, чем продавцов). Диапазон закупок 6 325 — 6 348.

- Зона 2 — после зоны 1 происходит слив котировки без торговых объемов с 6 348 до 6 290, и открывается вторая зона скопления закупочных кластеров в диапазоне 6 290 — 6 312.

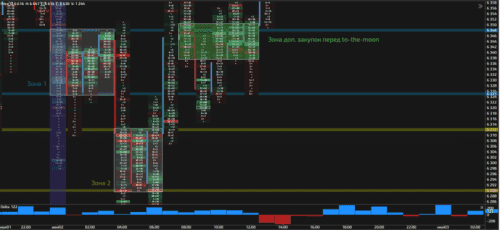

Кластерный график (с 11:00 2 июля по 13:00 2 июля, когда случился памп, мск-5):

Кластерный график: BTC/USDT, часовик, Binance (ТТ)

- После закупок в Зоне 2, происходит рост котировки с 6 312 до 6 345 (07:00 по мск-5).

- Зона доп. закупок перед to-the-moon — зона дополнительного скопления закупочных кластеров в верхней половине Зоны 1. Диапазон закупок 63 37 — 6 349.

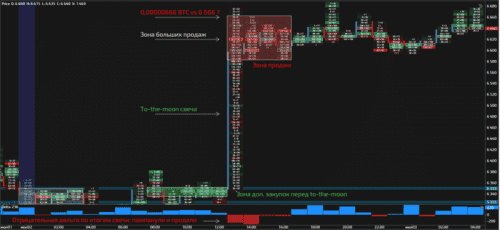

Свеча to-the-moon (кхм, условно так назвал) происходит 2 июля в 13:00, мск-5:

Кластерный график: BTC/USDT, часовик, Binance (ТТ)

- Сама эта to-the-moon свеча прошла практически без объемов.

- Свеча дошла до приблизительно 6 666 USDT. Я уже говорил, что нельзя сравнивать значения транзакций криптопейджинга с ценой актива, тем не менее, вполне наглядно 0,00000666 BTC сравнивается с 6 666 BTC/USDT.

- После пампа появилась Зона продаж с скоплением кластеров с продавцами в диапазоне 6 585 — 6 660.

- Весь памп проходил на отрицательной дельте (смотри гистограму под соотв.свечами), что свидетельствует о выгрузке китовых позиций на этом пампе — продавали больше, чем покупали.

Любопытным является тот факт, что зоны закупочных кластеров начали появляться после криптопейджинга, а не раньше. Раньше кластеры по закупкам и продажам чередуются достаточно хаотично, а тут, «как-будто сговорились».

Лично мне все тут понятно. Манипуляции. Скорее всего вот так:

- Прошел сигнал 0,00000666 BTC.

- Пошли покупки в трех зонах.

- Прошел памп.

- Пошли продажи.

Давай еще один пример рассмотрим. Речь в этот раз пойдет о криптопейджинге от 24 июня 2018 года, а именно:

Криптопейджинг. Спарсен тг-ботом https://t.me/botomex. Опубликовано 24 июня в 18:30 по мск.

На этом примере механизм пампа был иной.

Свечной график:

BTC/USDT, 30-минутка, Binance, Tradingview.

И опять, достаточно мутная картина на OHLCV-графиках раскрывается во всей своей красе в Bid-Ask кластерах:

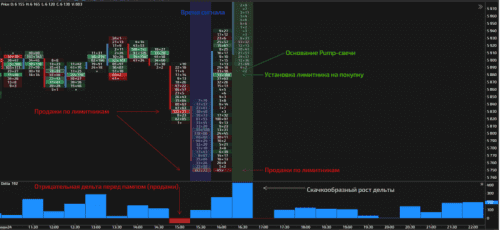

Кластерный график (24 июня 2018 г., 15:30-16:30, мск-5):

Кластерный график: BTC/USDT, 30-минутка, Binance (ТТ)

- После получения криптопейджинга в 0,00000545 BTC, котировка прожалась большими продажами к цене 5 750. И на лоях, но не ниже 5 750 находилась около часа. При этом дельта показала всплеск покупок, что выразилось в pump-свечу в 16:30, 24 июня 2018 года (мск-5).

- Аналогичное давление вниз лимитниками на продажу существовало на свече от 15:00 (мск-5). То есть до сигнала. И дельта на той свече — отрицательная.

- Интересно и то, что на pump-свече от 16:00 (мск-5) прошли большие покупки на отметке 5 880, и следующая свеча от 16:30 (мск-5) не смогла даже хвост пустить ниже 5 880.

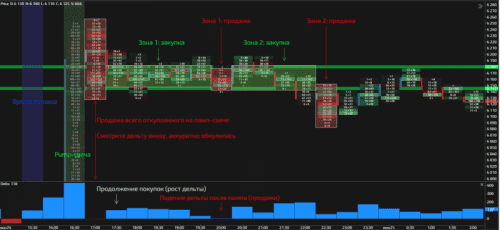

Кластерный график (24 июня 2018 г., 17:00-22:30, мск-5):

Кластерный график: BTC/USDT, 30-минутка, Binance (ТТ)

- Pump-свеча от 16:30 (мск-5) унесла котировку с 5 880 до 6 250. Памп шел за счет агрессивных закупок, что сильно отразилось на дельте.

- Следующая свеча (17:00, мск-5) погасила всю накопленную положительную дельту буквально «в ноль».

- После обнуления дельты, проходит Зона 1 закупок, а потом продажа и второе обнуление дельты. Далее происходит Зона 2 закупок с последующей продажей, приведшей к уменьшению, но не обнулению дельты. Обе зоны покупок/продаж прошли в диапазоне 6 145 — 6 180.

Можно заметить, что способы поведения манипулей на разных сигналах — разные. Во втором случае:

- Прошел сигнал 0,00000545 BTC.

- Прошло прожимание цены лимитниками «в пол», после лимитники убрали.

- От «пола» котировка перешла в памп двумя свечами, причем в теле первой свечи была зона больших покупок по рынку (на 108 битков), которая стала основой для второй свечи.

- Вторая и основная pump-свеча шла весь путь от 5 875 до 6 140 без больших проторговок, сами проторговки с объемами начались в диапазоне выше 6 140.

- Вторая памп свеча слилась с 6 255 до 6 130, при этом были проданы все битки, купленные на основной pump-свече, филигранно обнулив положительную дельту.

- После коррекции, в диапазоне 6 145 — 6 180 случился флет с зонами закупок и продаж, подсчитанных таких образом, чтобы дельта снова обнулилась.

Уточню: рост дельты от нуля до Х означает, что было куплено на Х битков больше, чем продано. А когда дельта обнуляется с Х до 0, то это значит, что все излишки покупок были распроданы (но по-дороже).

Ну как тебе расклад?

Во всей этой истории важно понимать, что информацию о кластерах и дельте невозможно получить общепринятым путем, поскольку обычно графики построены в результате анализа OHLCV-даты (а не Tick-даты, как я писал выше), поэтому информация о кластерах не доступна большинству из нас!

Также важно понимать, что в период с декаданса 10 июня (когда мы вывалились с очень важного аптренда) и по сегодняшний день, не все пампы и дампы носили манипулятивный характер. Во всяком случае, не по всем этим импульсам нам известны криптопейджинги.

Некоторые импульсы происходили на основании плохих новостей о хакерских взломах, закрытых криптобиржах в Суринаме и прочей инфохуиты, к которой мы с тобой уже давно привыкли (или нет?).

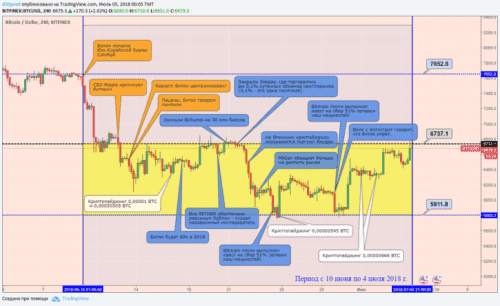

Так или иначе, к котировке с 10 июня по 4 июля мы еще вернемся.

Глава 4. Мураши и велосипед.

Не помню где, но однажды я вычитал или высмотрел очень годный ответ на вопрос «А есть ли Бог?».

Ответ звучал приблизительно так:

«Представь, что мураши ползают по велосипеду. Какова вероятность, что мураши поймут, по чему они ползают? Что это такое? Для чего используется? Правильно, никакой. Мураши никогда не смогут понять велосипед, потому что велосипед слишком сложен для мурашиного мировосприятия. Так и в нашем случае, Бог является слишком глобальным и сложным для нашего понимания явлением».

Таким же явлением, на мой взгляд, являются большие криптоденьги.

Ковыряясь в мелких транзакциях, очень легко упустить из виду глобальную картину происходящего. Вернее глобальная картина — слишком непостижима и сложна, а вот некоторые ее фрагменты, позволяющие нам распутывать клубок дальше, как обычно, лежат под носом.

Если ты со мной давно, то в первой части криптопейджинга, я задавался вопросом, почему произошел «июньский декаданс», когда мы 10 июня вывалились с очень важного аптренда, который я называл «линией майнеров», и полетели в тартарары.

Тогда я имел в виду вот этот график:

BTC/USD, дневка, Coinbase

Я еще не понимал, что набрел на криптопейджинг, и все, что мне удалось найти — это закономерности между движениями больших битков и колебаниями котировки.

А сейчас, давай отмерим график котировки с 10 июня и по сегодняшний день, и отразим на этом графике наиболее массовые рассылки криптопейджинговых сигналов:

BTC/USD, 4-часовик, Bitfinex.

Жепа-since-10th-of-June случилась, когда мы свалились с 7 650 до 5 800, и теперь болтаемся в диапазоне между 5800 и 6700. За это время было проведено только три очевидные рассылки криптопейджинга.

Очевидные, потому что о них написал всем нам известный тг-бот (https://t.me/botomex), и многие были в курсе.

Но мы не можем сказать наверняка, сколько было рассылок в этот период. Мы тупо не знаем все их рассылочные кошельки. Например, кошельки-с-восьмерками я в расчет не брал.

Зато было овердохуя новостей.

Давай, на тот же график мы наложим основные «новости» за этот период:

BTC/USD, 4-часовик, Bitfinex.

Легенда графика выражается в наличии двух типов новостей, которые я разделил по цвету ярлычка.

Первая группа — это «оранжевые» новости, на которых мы свалились с «линии майнеров» (7 650) в диапазон 5800-6700.

Вторая группа — это «синие» новости, на которых мы продолжили без малого месяц болтаться в диапазоне 5800-6700.

В графике не учтены новости про Coinbase Custody и взлом Binance. Можешь сам их наложить на котировку в качестве факультативного задания.

Для экономии времени, я кратко изложил новости на графике, а более полно и с пруфами ты найдешь в отдельной подстатейке. Кликай сюда и читай супер-важные новости во всех подробностях.

Ты вполне можешь задать вопрос, какого хуя я пичкаю тебя графиком с криптопейджингами и новостями, дескать, и так понятно, что рынком манипулируют. Ты ж сам изъелся мне это доказывать!

И ты будешь прав, но не везде.

Смотри, интересная особенность в том, что криптопейджинг и новости держат котировку внутри диапазона 5800-6700 (на графике выше эта зона выделена желтым цветом).

Как только котировка доходит до хаев, то сразу на криптовалютном рынке возникают разного рода пиздецы: то атака-51%, то криптокошмары в Индии и т.д. Под шумок таких новостей манипули разворачивают котировку вниз.

А внизу говорят о Coinbase Custody и разворачивают наверх. И так до усрачки.

Но это не важно. Важно то, что ниже, то — что я назвал спящим слоном в посудной лавке.

Помнишь, я тебе говорил, что нужно запомнить про дельту. И еще несколько раз говорил о положительной (больше покупок) и отрицательной (больше продаж) дельте?

Помимо «дельты», которая считается по итогам кластеров отдельных свечей, есть еще такое понятие, как «кумулятивная дельта». Кумулятивная дельта — это сумма всех положительных дельт за вычетом всех отрицательных.

Кумулятивная дельта считается за указанный период, а также за все загруженные в график свечи.

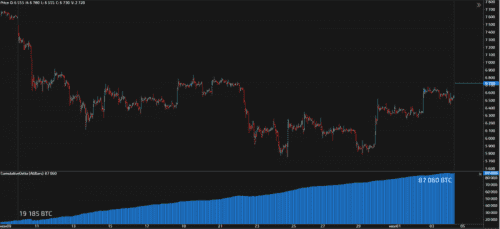

А теперь, если ты готов, то лови кумулятивную дельту за период с 10 июня по 4 июля 2018 г. (см. индикатор под графиком):

Кластерный график: BTC/USDT, 30-минутка, Binance (ТТ). Кумулятивная дельта за все загруженные свечи.

Индикатор под графиком показывает, что за рассматриваемый период (10 июня — 4 июля), на бинансе, положительная кумулятивная дельта выросла с 19 185 BTC до 87 060 BTC. То есть, за период с 10 июня по 4 июля, кумулятивная дельта увеличилась на 67 875 BTC.

Это значает, что за с 10 июня по 4 июля было куплено и куда-то отложено на 67 875 BTC больше, чем продано. И это все произошло без влияния на котировку, которая вместо роста (покупок больше, чем продаж) болтается в комфортном для кого-то диапазоне 5800-6700.

Киты тарятся битком! И это видно на кластерном графике! Причем на Бинансе делают это до дибилизма тупо.

Если смотреть кумулятивный объем на OKEx, то картина слегка другая:

Кластерный график: BTC/USDT, 30-минутка, OKEx (ТТ). Кумулятивная дельта за все загруженные свечи.

В период с 10 июня до 24 июня шел небольшой флетовый выгруз, а вот с 24 июня по 4 июля идет ярковыраженная скупка битка, пока он болтается в диапазоне 5800-6700.

А если смотреть на дельту из стратосферы (недельный график Bitfinex), то картина диаметрально противоположная:

Кластерный график: BTC/USDT, Неделька, Bitfinex (ТТ).

Начиная с июля 2017 года на Bitfinex больше продавалось битка, чем покупалось. На начало продаж (падение дельты ниже нуля в июле 2017) биток стоил около 2 000 уе. Вполне вероятно, что сейчас, стрижка хомяков дошла до своего апогея, и мы отправимся немного наверх, чтобы «отрастить шерстку».

Глобально — биток продается уже целый год.

Локально — биток покупается, потому что мы были на 5 800 и теперь отскочили наверх.

На крипторынке все относительно «тихо»: слон спит и посуда цела.

Но для чего происходят эти большие продажи и покупки, и при чем тут июль 2017 года — мне неизвестно.

А еще мне неизвестно, сколько посуды побьется, когда слон этот проснется…

Эпилог. Скрытый пункт The Algorithm.

В этой достаточно обширной работе нам удалось заглянуть под микроскоп в манипулятивное движение рынком, и на уровне кластеров увидеть, как именно происходит эта манипуляция.

А еще, нам удалось взглянуть на котировку из стратосферы (при помощи дельты), разглядев глобальную картину:

- Начиная с июля 2017 года битков больше продают, чем покупают. Что наталкивает на мысль, что весь памп и дамп BTC/USD в конце 2017 года — искусственный, с целью побрить залетевших на хайпе людей.

- В период с 10 июня по 4 июля, происходит закупка битков, которая до тупого палевная на Binance и более реалистичная на других биржах (показал на примере OKex). Есть мнение, что на бинансе тарится большое количество ребят с ОТС, поэтому там такая лютая дельта.

А еще есть мнение, что криптобиржи — тотальный офшор, где торгуются несуществующие биткоины и так далее. Я молчу о импульсных колебаниях котировки, которые намекают на momentum-ignition алгоритмы, но это пока из серии доводов. А еще молчу про wash-trades, спуфы, лееры и остальное…

Я уже не в первый раз угрожаю криптобиржам своим расследованием. Учитывая, что теперь у меня появился микроскоп в виде Tick-данных, я думаю, что уже готов и могу наезжать на Binance и ко.

Но к каким выводам мы можем прийти именно в этой статье?

Локальный вывод. Оно же скрытое правило The Algorithm из 6-ой статьи про криптопейджинг.

После огромного количества часов, которые я провел за анализом манипуляций рынками, реальный ответ я получил только увидев кластеры.

Скрытое правило звучит так: проходит криптопейджинг, смотри кластеры, видишь предпосылки роста — вставай в направлении импульса. Высшим пилотажем будет управление альтами под такие манипулятивные импульсы.

И да, не благодари меня за все это. Я сейчас, можно сказать, Грааль тебе подогнал. Не забудь про приглянувшуюся мне платформу кластерного анализа почитать.

Глобальный вывод. И он же крайне печальный. Битки продаются китами с июля 2017 года (уже год), и первые продажи начались, когда биток стоил 2000. Следовательно, любая цена выше 2000, для этих продавцов — рентабельна.

Пузырь с походом до 20к раздувался на фоне продаж! Продаж было больше! После падения в бездну — продаж все равно больше!

Учитывая, что локально киты снова на «закупе», то следует ожидать следующего роста к некоему 34-му по счету «треугольнику», и снова слив.

И так до усрачки(или до 2к) будут лодку раскачивать.

А может случится что-то, снова поменяющее парадигму крипторынка. Выход Сатоши Накамото на сцену, например.

Самое главное, внимательно следи за спящим слоном! И не попади под раздачу, когда он проснется!

По своему обыкновению, оставляю тебя один на один со всем этим.

Бывай.

Источник: freedman.club