Affaire Genesis : GBTC, Digital Currency Group et relations incestueuses

Nous allons nous intéresser aujourd’hui à une affaire peu exposée dans les médias : la chute de Genesis. Rapidement éclipsée par le scandale FTX/Alameda, elle n’en est pas moins juteuse, et implique de nombreux acteurs de l’écosystème crypto. Les faits relatés ci-dessous font actuellement l’objet d’investigations de la part des autorités judiciaires new-yorkaises.

Vous découvrirez comment un produit financier Bitcoin bien connu, le GBTC de Grayscale, a fait tourner la tête à d’importants fonds d’investissement de l’écosystème, précipité plusieurs sociétés vers la faillite, et ruiné de nombreux investisseurs particuliers.

Barry Silbert, le Digital Currency Group, Grayscale et le GBTC

Notre histoire commence en 2013, lorsque la société de gestion en actifs numériques Grayscale Investments fait son apparition. Basée à Stamford (Connecticut), il s’agit d’une filiale du Digital Currency Group. Le DCG est un conglomérat de sociétés crypto, comptant aujourd’hui plus de 300 compagnies, dont notamment CoinDesk et Luno.

Tout comme le DCG, Grayscale fut créé par Barry Silbert, un ancien banquier de Houlihan Lokey. En 2004, Silbert avait fait ses armes en fondant SecondMarket, une plateforme permettant aux sociétés américaines et autres hedges funds de lever facilement du capital auprès d’investisseurs accrédités. Puis, en 2011, il fonde le Digital Currency Group.

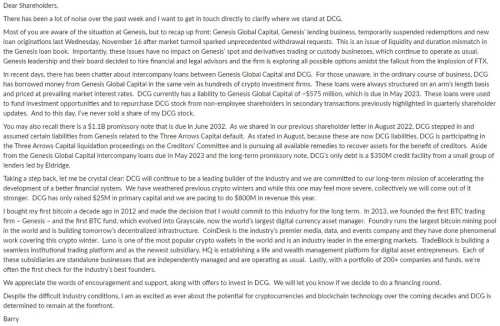

Barry Silbert

Ce fut Grayscale Investments qui émit le premier titre financier permettant de s’exposer au cours du bitcoin, coté sur les marchés publics. Pour ce faire, Barry Silbert créa un trust, c’est-à-dire une fiducie : le Bitcoin Investment Trust. Il s’agit de confier la gestion d’un actif à un tiers qui en assure la garde.

Les parts du trust sont cotées sous le ticker GBTC.

Les gestionnaires d’actifs

Un trust comme celui de Grayscale n’est donc rien d’autre qu’un accord fiduciaire, entre des personnes morales ou physiques, et un gestionnaire d’actifs, qui a l’autorité légale de les conserver et de les transférer. Les bénéficiaires n’ont donc pas la garde de leurs bitcoins : ils la délèguent à Grayscale.

Créer un trust est extrêmement coûteux, et il faut suivre des règles juridiques bien précises. Le gestionnaire d’actifs va alors prélever des commissions (fees) pour payer ses différents experts, et dégager un bénéfice. On appelle trustees les individus ou les organisations qui ont la propriété temporaire des actifs du trust. Il sont alors tenus de les administrer dans l’intérêt des tierces parties. Ils doivent respecter les mandats édictés par le créateur du trust, le grantor.

À partir d’une taille critique (en quantité d’actifs sous gestion ou AUM), opérer un trust devient très rentable. Les commissions prélevées compensent largement les coûts de gestion, et le gestionnaire peut alors baisser ses frais. Cela permet de rendre la vie difficile aux petits gestionnaires, qui ne peuvent pas être compétitifs. Les gestionnaires de trusts, opérateurs d’ETF, d’ETP ou d’ETN se livrent ainsi une guerre sans merci. Les nouveaux entrants n’ont aucune chance face aux mastodontes, comme Fidelity ou BlackRock. Ils se doivent de proposer des produits financiers absents chez la concurrence.

La création du Grayscale Bitcoin Trust (GBTC)

C’est dans ce contexte que le Bitcoin Investment Trust voit le jour. À l’époque, les géants des produits financiers voient les cryptomonnaies d’un mauvais œil. Il y a pourtant de la demande pour un produit financier adossé à Bitcoin. De nombreux investisseurs souhaitent s’exposer à cet actif nouveau ; cependant, ils ne souhaitent pas en assurer garde et gestion eux-mêmes. La technologie est complexe, la sécurité de leurs fonds passe par la cryptographie, les hardware wallets, les phrases mnémoniques… Ce sont des contraintes dont ces investisseurs traditionnels souhaitent se passer. Et, pour cela, ils sont prêts à payer des frais de gestion très élevés.

En 2013, les régulateurs de la Securities and Exchange Commission (SEC) ne voulaient pas entendre parler de contrats à terme ou d’ETF sur Bitcoin. Barry Silbert eut donc l’idée de créer le Grayscale Bitcoin Trust. Les investisseurs ont la possibilité de créer des parts, en apportant des dollars ou des bitcoins. Après une période de 6 mois, l’investisseur peut récupérer ses parts du trust, en tant que titre financier échangeable. Cependant, contrairement aux ETF, il n’y a pas de mécanisme de rédemption (redeem). Ainsi, il n’est pas possible pour l’investisseur de récupérer ses dollars ou ses BTC. Il lui est seulement possible d’échanger ses parts à leur prix de marché. Les GBTC sont achetables par n’importe quel investisseur américain possédant un compte de courtage.

Des frais de gestions salés

Au niveau des frais de gestion, le GBTC est extrêmement cher. En effet, les commissions annuelles sont de 2 %. À titre de comparaison, un ETF comme le SPDR S&P 500 coûte moins de 0,1 %. C’est donc une aubaine pour Grayscale, qui profite de l’absence d’ETF Bitcoin au comptant depuis la création du GBTC. Les investisseurs sont prêts à payer ces frais très élevés pour bénéficier d’une exposition à Bitcoin, dont le cours grimpe souvent en flèche.

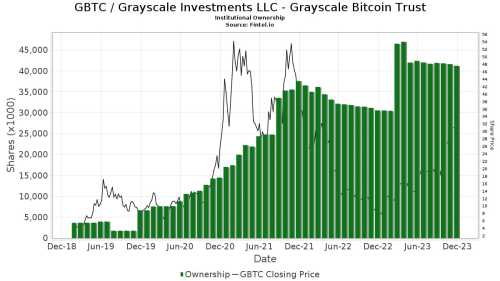

L’AUM du GBTC n’a depuis fait qu’augmenter – rappelons qu’il est impossible de racheter ses parts – et Grayscale a engendré des bénéfices considérables.

Le GBTC : nombre de parts et prix unitaire – Fintel.io

Comme nous l’avons vu, il n’y a actuellement aucun mécanisme de rédemption mis en place pour les parts du GBTC. Les investisseurs ne peuvent pas récupérer leurs fonds – ni leurs BTC, ni leurs dollars. Pour sortir du trust, il faut revendre ses parts sur le marché public.

La rédemption hypothétique du GBTC

Bien évidemment, s‘il était possible de redeem, cela aurait des conséquences sur le marché au comptant du BTC :

- En cas de discount – si le prix d’une part de GBTC en dollars est inférieur à celui de la quantité de bitcoins correspondante – les investisseurs vendraient les bitcoins, pour récupérer leurs dollars et éviter plus de pertes.

- Dans le cas contraire, les holders de GBTC revendraient à coup sûr leurs bitcoins contre des dollars, pour profiter du premium – le prix d’une part de GBTC en dollars étant supérieur à celui de la quantité de bitcoins correspondants.

Le GBTC est très rentable pour Grayscale, grâce aux frais de gestion. Cependant, il existe bien quelques possibilités de rédemption, mentionnées dans le prospectus.

- Dissolution du trust : cette option nécessite l’approbation de 75 % des actionnaires. Un quorum difficile à recueillir, d’autant plus que toutes les parts du trust ne sont pas échangeables sur les marchés publics.

- Dissolution sur décision du sponsor : Grayscale peut décider de dissoudre le GBTC, cependant, la firme n’a aucun intérêt à le faire. Avec un market cap de 6,24 milliards de dollars, le GBTC rapporte actuellement 124,8 millions de dollars par an en frais de gestion.

- Exemption de la Régulation M : cette exemption, délivrée par la SEC, permettrait au trust de bénéficier du même mécanisme de création et de rédemption que les ETF. En d’autres termes, les détenteurs de parts du GBTC pourraient récupérer leurs actifs au prorata de la valeur nette du fonds.

Maintenant que nous savons comment est structuré le GBTC, nous allons voir comment plusieurs sociétés en ont profité.

L’entrée des artistes : Genesis, GEMINI, THREE Arrows CAPITAL ET BlockFi

Le GBTC s’est donc transformé en une formidable machine à cash pour le groupe de Barry Silbert, mais aussi pour certains fonds d’investissement crypto. Grâce à un processus d’arbitrage entre le GBTC et son sous-jacent (le bitcoin), plusieurs sociétés ont pu amasser des fortunes durant des années.

Genesis, le prêteur généreux

Genesis Trading était une plateforme de services financiers (broker/dealer) crypto, connue pour avoir lancé le premier comptoir de gré-à-gré (OTC) pour les institutionnels. Elle était spécialisée dans le lending (le prêt) en cryptomonnaies. Ses clients pouvaient lui confier leurs BTC, qui étaient ensuite prêtés, et générer ainsi des intérêts.

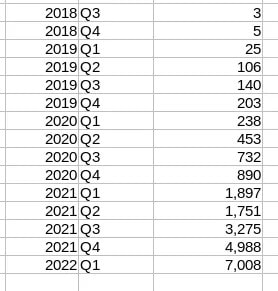

Les rapports trimestriels de Genesis de 2018 à 2022 : une activité en pleine croissance. Source DataFinnovation

Genesis captait également des liquidités auprès des clients de plateformes tierces. C’était le cas avec Gemini, la société des frères Winklevoss. Elle propose un produit nommé Gemini Earn. Par ce biais, les utilisateurs de Gemini Earn peuvent prêter leurs dollars ou leurs BTC, et générer des intérêts. Entre autres, Gemini prêtait ces fonds à Genesis, à des taux plus élevés que ceux qui étaient versés à leurs clients. C’est ainsi que Genesis s’est retrouvé avec un capital considérable, bien que ce ne fut pas sa seule source de liquidités.

Ajoutons à cela que Genesis était un des participants autorisés à créer des parts au sein du Grayscale Bitcoin Investment Trust.

Genesis et la Création de parts du GBTC

Genesis s’est mis à prêter ses bitcoins, à des sociétés d’investissement telles que Three Arrows Capital ou encore BlockFi. À leur tour, ces fonds utilisaient ces bitcoins pour demander à Genesis (participant autorisé) de les verrouiller chez Grayscale, afin de créer des parts de GBTC pour leur compte. Les sommes sont considérables : Three Arrows Capital fut un temps le plus gros détenteur de GBTC. Nous en sommes certains, car ces fonds ont l’obligation de déclarer ces actifs à la SEC, lorsqu’ils représentent plus de 5 % de leur capital.

Les plus gros détenteurs de GBTC en 2021/2022 (Bloomberg)

De plus, il s’est avéré que 3AC utilisait également ces bitcoins comme collatéral pour contracter des prêts en dollars auprès de… Genesis. Cela parait absurde, mais nous y reviendrons.

L’arbitrage sans efforts grâce au premium

Quel était donc l’intérêt pour ces firmes d’obtenir autant de parts du GBTC de Grayscale ? Le premium ! En effet, le GBTC a toujours été coté avec un premium par rapport à Bitcoin. Cela provient, entre autres, du fait qu’il faut six mois pour créer des parts. En d’autres termes, lorsque la demande en GBTC augmente, ce qui est le cas en bull market, les seules parts disponibles sont celles qui ont été créées six mois auparavant. Lors des beaux jours, la demande en GBTC était donc supérieure à l’offre, et les acheteurs étaient donc prêts à payer un surplus, par rapport au prix au comptant de l’actif sous-jacent.

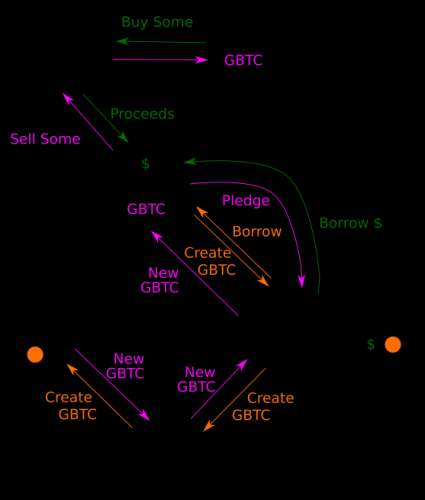

La première partie du schéma est donc la suivante : tout d’abord, Three Arrows Capital emprunte du BTC à Genesis. Ensuite, elle confie de nouveau ces BTC à Genesis, qui, en tant que participant autorisé, verrouille ces BTC chez Grayscale, qui crée des parts de GBTC. Enfin, six mois plus tard, Three Arrows Capital reçoit les parts de GBTC, et les revend sur le marché, encaissant le premium. Le fait que Genesis prêtait les BTC de ses clients afin de créer du GBTC pour le compte de 3AC fut confirmé par le fondateur de 3AC, Su Zhu.

Emprunts de dollars avec un collatéral en GBTC

Genesis empruntait également des dollars auprès de Gemini. Il fallait donc trouver un moyen de générer du profit avec ce capital, notamment pour payer les intérêts à Gemini.

C’est alors que Genesis se tournait vers les firmes comme 3AC, et leur prêtait ces dollars, en utilisant leurs parts de GBTC comme collatéral. Cela permettait alors, comme par magie, de leur donner des liquidités immédiates, pour un profit qui ne serait réalisé que six mois après l’opération.

En termes de sommes, 3AC a emprunté jusqu’à 2 milliards de dollars en utilisant cette méthode circulaire. Genesis, quant à elle, a pu récupérer des intérêts substantiels sur ces prêts.

Les prêts de Genesis en USD et équivalent USD (en millions de dollars) DataFinnovation

Genesis a également prêté les bitcoins de ses clients à Alameda Research et BlockFi. À cette époque, Genesis était directement contrôlé par Digital Currency Holdings. Sa filiale dédiée au lending n’a pas eu de bureau exécutif avant juin 2022. Et lorsque ce fut le cas, deux des trois membres du board provenaient directement de DCG.

Il était donc très intéressant pour le DCG d’encourager Genesis à utiliser les prêts en BTC pour réaliser cet arbitrage sur le GBTC. En effet, ces BTC resteraient prisonniers des mains de Grayscale, en l’absence de mécanisme de rédemption sur le GBTC. Et les profits générés par les 2 % de frais de gestion remontent directement vers DCG, la société parente de Grayscale…

Tout va bien en bull market

Ce schéma est extrêmement juteux tant que le GBTC est échangé avec un premium par rapport à son sous-jacent, le bitcoin.

Illustration du schéma – DataFinnovation

Ce fut le cas durant de nombreuses années, cependant, lors du cycle baissier de 2021… Le GBTC commença à présenter un discount. C’est à cette période que les ennuis commencent pour 3AC et BlockFi.

Le bear market n’est pas la seule raison pour laquelle le premium du GBTC s’effaça progressivement. De nouveaux véhicules d’investissement permettant de bénéficier d’une exposition au bitcoin firent également leur entrée sur le marché de l’équité, par exemple :

- Les contrats à terme sur BTC ;

- Les ETF au comptant étrangers ;

- Les actions Microstrategy.

C’est le 23 février 2021 que le premium du GBTC devint un discount pour la première fois. Depuis cette date, le premium n’est jamais redevenu positif. Fin 2022, il atteint même – 49 %. Cela signifie que la valeur du fonds était à peine au dessus de la moitié de la NAV en bitcoins. Le début de l’année 2021 marque donc la fin de cette belle opportunité d’arbitrage, et de l’argent magique pour les firmes qui en profitaient.

Tout se passe mal en février 2021

Du côté de Three Arrows Capital, cet arbitrage était une des principales et plus profitables activités. C’est alors que la firme se tourna vers un trade encore plus risqué : le TerraUSD. C’est encore avec l’argent emprunté auprès de Genesis qu’elle réalisa cette opération.

La chute de Three Arrows Capital

Le 7 mai 2022, l’écosystème Terra Luna s’effondre. Les jetons LUNA et UST tombent à zéro en quelques jours à peine.

Three Arrows Capital (ainsi que BlockFi) utilisaient un important levier pour réaliser leurs opérations et profiter de l’UST. Ils se retrouvèrent insolvables.

Vers mi-juin, Three Arrows Capital se retrouva en défaut de paiement pour ses emprunts en BTC. Après liquidation de son collatéral, Genesis se retrouva avec un trou de trésorerie de 1,2 milliard de dollars.

Quant à leurs emprunts en dollars, contractés auprès de Genesis, le collatéral était constitué de GBTC. Le discount les obligeait à ajouter plus de collatéral, pour couvrir la baisse de sa valeur.

Problème supplémentaire, les actifs tels que le LUNA de Terra, ou autres cryptos que possédaient ces firmes étaient aussi en train de perdre leur valeur. On comprend que le problème devint systémique pour le Digital Currency Group, qui possédait à la fois Grayscale et Genesis. En cas d’appel de marge, il lui serait impossible de récupérer les fonds prêtés à ces sociétés.

Afin d’éviter l’appel de marge, il fallait trouver une solution. Il n’y en avait aucune. Three Arrows Capital fut donc sacrifié.

La contagion chez Genesis

Les prêteurs qui avaient généreusement fourni Genesis en bitcoin tentèrent alors de les retirer. Genesis était techniquement en banqueroute, et son CEO, Michael Moro, n’avait plus qu’à déclarer faillite. Mais ce ne fut pas le cas. Avec l’aide de Barry Silbert, il chercha à trouver un moyen d’améliorer la balance sheet de Genesis, de rassurer ses clients et de limiter les retraits.

En échange de la plainte que Genesis allait déposer contre Three Arrows Capital, le DCG allait lui confier 1,1 milliard de dollars. On parlait d’une promissory note, c’est-à-dire une lettre de change, en droit. Cela ne valait pas beaucoup plus que le morceau papier. En effet, cette promesse n’engageait pas un capital réel, mais consistait à verser des intérêts durant une période dix ans.

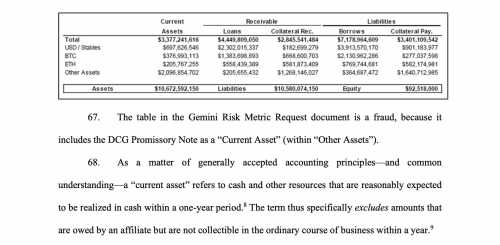

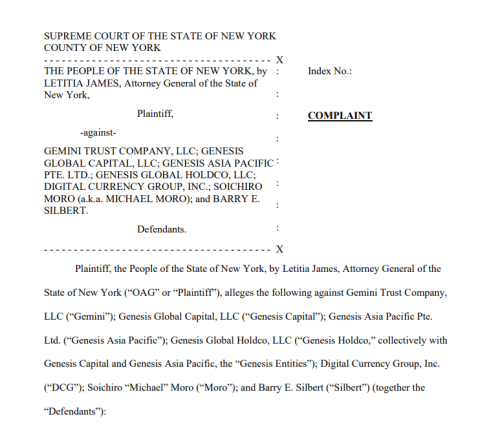

Silbert était probablement au courant que cela ne valait rien, puisque lorsque Genesis se retrouva plus tard en faillite, il l’évalua à une petite fraction de la somme que ce papier était censé représenter. Cependant, les cadres dirigeants de Genesis présentèrent ce billet à ordre comme des liquidités :

Extrait de la plainte déposée par le procureur général de New-York

L’utilisation de cette promissory note dans le bilan comptable de Genesis est donc litigieuse : elle figure dans la catégorie « other assets ». Mais ce n’est pas l’unique moyen que le DCG a employé pour tenter de maintenir le navire à flots. Il faut comprendre qu’il fallait à tout prix éviter la faillite de Genesis : le DCG était l’un des plus gros emprunteurs auprès de Genesis. Le portfolio de sa société-fille faisait office de tirelire.

Des emprunts litigieux

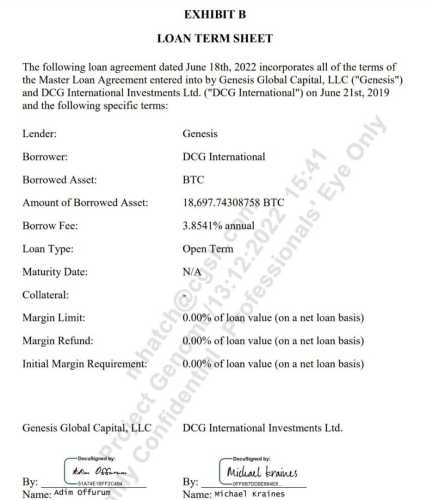

Le Digital Currency Group avait ainsi contracté un emprunt massif de 18 697 BTC le 18 juin auprès de Genesis, alors que la compagnie était insolvable ! Si le DCG avait levé ce capital ailleurs, il aurait fallu donner plus d’explications, et payer des intérêts bien plus élevés sur ces emprunts. En réalité, le DCG réalisait aussi l’arbitrage du GBTC.

Le Digital Currency Group emprunte des bitcoins auprès de Genesis, alors insolvable.

L’ultime tentative de sauvetage

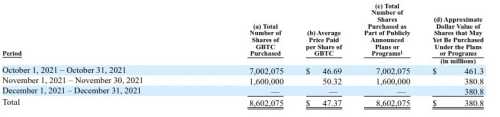

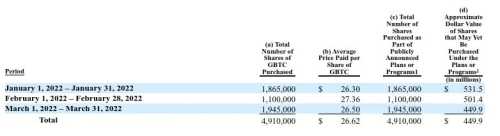

Le Digital Currency Group a alors essayé de maintenir le cours du GBTC. Pour cela, il a utilisé ses propres liquidités pour acheter des parts sur le marché, et créer une pression à l’achat. Cependant, ce ne fut pas suffisant. Le DCG s’est retrouvé à être le principal détenteur de GBTC, en tant qu’acheteur de la dernière chance. Entre mars 2021 et janvier 2022, le DCG a acheté 15 millions de parts. Entre février et mars 2022, il a acheté 3 millions de parts supplémentaires.

Les différents achats de GBTC du Digital Currency Group en 2021-2022

Cependant, cela n’a pas suffi à maintenir le prix du GBTC. Il faut ajouter que de nombreuses questions se posent sur l’utilisation des emprunts réalisés par le Digital Currency Group auprès de Genesis. On parle de centaines de millions de dollars, et les frais demandés par Genesis étaient cléments.

L’effet domino

Cette situation a donc eu pour conséquence d’endetter fortement Genesis, et donc le DCG. Les sociétés qui avaient profité de cet arbitrage durant des années, comme 3AC et BlockFi, avaient fait défaut sur leurs emprunts, et Genesis était donc insolvable. Enfin, avec la chute d’Alameda, qui était également débiteur de Genesis, plus rien n’allait.

Pour comprendre comment la situation désastreuse de Genesis s’est propagée au Digital Currency Group, il faut lire Barry Silbert lui-même.

Barry Silbert avoue à ses actionnaires que le Digital Currency Group avait bien emprunté auprès de Genesis “at arm’s lenght”.

Le DCG avait eu la possibilité de racheter les dettes de 3AC (contractées auprès de Genesis) après sa banqueroute. Cependant, il était impossible d’assurer que la firme puisse rembourser, à terme, la totalité de ses créances. Ainsi, Genesis aurait pu au mieux vendre la dette de 3AC au DCG pour 10 ou 20 % de la valeur nominale des emprunts.

Le problème est de savoir comment le DCG aurait-il pu payer ? Avec de l’argent lui-même emprunté à Genesis ? C’est une possibilité, mais dans les faits, cela ne fait que transférer de la mauvaise dette d’une entité à l’autre.

Le sacrifice

Barry Silbert prit donc la décision de laisser tomber 3AC et de tenter de renflouer Genesis. L’affaire FTX/Alameda faisait une bonne diversion. Le DCG avait également d’autres dettes, comme les 350 millions de facilité de crédit levés auprès d’Eldridge. De même, Genesis avait emprunté auprès de Gemini (les frères Winklevoss ont fini par perdre patience début 2023).

Au total, la dette du DCG s’élevait à 2 milliards de dollars. Cela aurait pu paraître sans danger avec un BTC à 50 000 dollars, et un GBTC rapportant 400 millions de frais de gestion annuels, mais avec un BTC à 16 000 dollars, et des frais de gestions divisés par deux, cela devenait très périlleux.

L’implosion finale de Genesis

Le DCG se retrouva donc avec un énorme trou de trésorerie, dû à la chute du cours des cryptomonnaies, à l’insolvabilité de Genesis et à la chute de FTX/Alameda. Plus personne n’avait l’envie de fournir du capital à Genesis, et il était quasiment impossible pour le DCG de renflouer ses caisses.

Si le DCG avait laissé Genesis faire faillite, il aurait été obligé de payer pour les énormes emprunts réalisés auprès de sa société-fille.

Faire appel à du capital extérieur signifiait que l’argent magique provenant des frais de gestion du GBTC se réduirait. Vendre des GBTC pour renflouer Genesis aurait eu le même effet. Le DCG s’est donc retrouvé dans une situation où son seul produit financier valable et générateur de cash, le GBTC, était à risque.

En novembre 2022, lorsque FTX explosa, les clients de Genesis, pris de panique, cherchèrent à récupérer leurs bitcoins. Genesis décida alors de gèler les retraits le 16 novembre.

À ce moment-là, Genesis, comme le DCG, déclarèrent que ce gel des retraits était temporaire, et dû aux remous provoqués par l’affaire FTX sur les marchés. Ils prétendirent que le capital était disponible, mais pas immédiatement. Comme nous l’avons vu, dans la réalité, Genesis était insolvable depuis le mois de juin.

Le DCG tenta régulièrement de renflouer les caisses de Genesis. Malheureusement, il n’y a plus d’argent magique en bear market… En décembre 2022, les dettes de Genesis étaient estimées à au moins 1,8 milliard de dollars. Le 19 janvier 2023, Genesis fut forcé de se déclarer en faillite. Ses clients réalisèrent que le DCG ne pourrait jamais reboucher le trou dans sa trésorerie. Le montant total des sommes dues à ses créanciers serait de 3,6 milliards de dollars.

Les Conséquences juridiques de l’affaire Genesis

Le 19 octobre 2023, le procureur général de New-York a déposé une plainte civile contre Genesis, le DCG, et leurs CEO respectifs Michael Moro et Barry Silbert. Il est possible que le cas aille devant un tribunal pénal. On parle d’une fraude massive ayant impacté des centaines de milliers d’investisseurs.

Cette affaire, curieusement peu médiatisée en dépit des sommes concernées, présente des ressemblances troublantes avec le cas de FTX/Alameda.

La justice américaine considère les derniers bilans de Genesis frauduleux. Elle soupçonne également les hauts cadres dirigeants de s’être entendus entre eux pour tromper leurs clients. La mauvaise foi des nombreuses déclarations publiques visant à rassurer les investisseurs interrogent. Tous risquent gros. Les médias financiers, comme ils l’ont fait avec FTX, ont été très indulgents. Ils n’ont pas posé de questions fâcheuses, et ont été très complaisants.

Il y avait également des drapeaux rouges qui, a posteriori, pouvaient laisser penser que quelque chose de louche se tramait en coulisses. Moro quitta la direction de Genesis juste après la lettre de change apportée par le Digital Currency Group, tout comme Lawrence Summers, conseiller au DCG, qui quitta son poste immédiatement.

L’affaire est désormais entre les mains du procureur général de New York, et il dispose déjà d’un cadre dirigeant de Genesis comme témoin coopérant. Pour l’instant, le DCG n’a pas réfuté une seule des accusations portées.

En conclusion, comme dans le cas FTX, de nombreuses personnes ont perdu des sommes considérables à cause des manigances de Genesis et du Digital Currency Group. Une affaire qui devrait inciter nos lecteurs à la prudence quand il s’agit d’utiliser des plateformes de prêt pour générer des intérêts “passifs” via leurs cryptomonnaies.

Not your keys, not your coins.

Sources :

- La plainte déposée par le procureur général de l’État de New York contre Genesis, Gemini, le DCG et al.

- Le prospectus du GBTC

- Les dépôts du Grayscale Bitcoin Trust auprès de la SEC

- L’enquête de DataFinnovation – ChainArgos – 4AC

Source: journalducoin.com