Les secrets de la Liquidité et du market making – Les AMM décodés

L’efficience et l’accès à la liquidité d’un marché sont deux composants essentiels d’une place d’échange performante.

Les faiseurs de marchés (market makers) facilitent ce mécanisme en cotant un actif à l’achat comme à la vente, en s’assurant que les liquidités disponibles sont suffisantes pour les participants.

Nous allons étudier la notion de liquidité au sein d’un marché de façon extensive. Nous verrons pourquoi chaque marché nécessite une liquidité abondante et efficiente, qui sont les acteurs assurant de ce rôle, et comment ils procèdent dans la finance traditionnelle.

Table des matières

- Qu’est-ce que la liquidité ?

- Évaluer la liquidité d’un marché

- Pourquoi la liquidité est-elle importante ?

- Le carnet d’ordres

- Le bid/ask spread

- Qu’est-ce qu’un faiseur de marché (market maker) ?

- Rôle et utilité

- Rémunération et garanties

- Stratégies de market making

- Market making delta neutre

- Joining the spread

- Grid trading

- Les AMM – Automated Market Makers

- Des algorithmes pour éliminer l’erreur humaine

- Le trading à haute fréquence

- Les AMM dans la finance décentralisée

- Pourquoi avons-nous besoin d’AMM dans la DeFi ?

- Liquidity pools et liquidity providers

- Mécanismes

- Propriétés et avantages des AMM dans la DeFi

- Les limitations des AMM

- Pour aller plus loin

Qu’est-ce que la liquidité ?

La notion de liquidité réfère à la facilité avec laquelle un actif peut être échangé (acheté ou vendu) sans affecter son prix de marché.

Le cash est considéré comme étant l’actif le plus liquide, étant donné qu’il peut être échangé contre n’importe quel type d’autres actifs partout dans le monde. A contrario, l’immobilier est considéré comme une classe d’actifs illiquide. En effet, le délai de transaction est également un paramètre important lorsqu’on considère la liquidité d’un actif. Vendre un immeuble prendra des semaines ou des mois avant que le règlement de la transaction soit effectué.

Étant donné que les théories économiques proposent différentes représentations, le concept de liquidité est complexe à définir.

La liquidité monétaire renvoie à la quantité d’actifs liquides disponibles dans un même espace économique.

La liquidité de marché est la mesure de la capacité des participants à un marché donné d’échanger un actif sans affecter son prix.

Au-delà de la stabilité des prix, la liquidité d’un marché fournit également de la transparence. Ainsi, un marché liquide confère à ses participants une très haute probabilité d’obtenir un prix d’exécution proche du prix attendu lors du passage de l’ordre. Si le marché est illiquide, les ordres d’échange vont tirer le prix de l’actif vers le haut ou vers le bas, déviant le prix effectif du prix attendu.

Évaluer la liquidité d’un marché

Quantifier la liquidité d’un marché donné n’est pas une chose facile. Nous avons à notre disposition des indicateurs plus ou moins fiables. Par exemple, la Banque d’Angleterre a son propre indicateur composite, dérivé de mesures variées (bid-ask spread, return to volume ratio et liquidity premia).

Généralement, la liquidité d’un marché est définie à travers trois facteurs :

- L’étroitesse du marché (tightness) : il s’agit de la mesure du bid-ask spread. En d’autres termes, il s’agit de l’écart entre l’offre la plus basse et la demande la plus haute ;

- La profondeur (depth) du marché : le volume d’échange pouvant avoir lieu sans affecter le prix de l’actif ;

- La résilience du marché : la vitesse à laquelle les fluctuations du prix de l’actif (résultant des échanges) s’atténuent.

Le volume d’échange (trading volume) sur un marché donné est aussi un indicateur populaire pour évaluer sa liquidité. La liquidité d’un marché dépend de sa structure intrinsèque, mais également de la nature de l’actif échangé. Sur les marchés financiers traditionnels, les actions seront, par exemple, considérées comme liquides. Les parts (equity) de grosses entreprises comme Microsoft ou Amazon sont très liquides : dans ce cas, la liquidité reflète aussi le degré de confiance des investisseurs.

Pourquoi la liquidité est-elle importante ?

La liquidité est bénéfique pour les participants au marché. Dans les faits, elle leur assure qu’ils pourront acheter ou vendre rapidement, et à un prix qui se rapproche le plus possible de sa valeur « correcte » (fair value).

Dans un marché illiquide, les variations de prix représentent un risque de perte potentielle. Pour les traders, le risque de liquidité est la perte potentielle résultant des fluctuations du cours et des frais de la plateforme de change. Liquider une grosse position dans un marché illiquide est long et dangereux.

Dans un marché liquide, les participants sont certains qu’ils pourront acheter ou vendre un actif à un bon prix, avec des frais faibles, et rapidement. C’est ainsi le cas pour les marchés des devises comme le Forex. C’est donc pour cela que le cash est considéré comme l’actif le plus liquide.

Sur les marchés crypto, la liquidité d’une cryptomonnaie ou d’un jeton représente la facilité avec laquelle les participants peuvent l’échanger contre du cash (monnaie, fiat ou stablecoins), ou un autre cryptoactif. La nature numérique de ces actifs est un plus pour la liquidité de marché, car la finalisation des transactions est généralement rapide et sécurisée.

Le carnet d’ordres

Sur une plateforme d’échange centralisée classique, les ordres des participants au marché sont enregistrés dans un registre. Mis à jour en temps réel, il est appelé carnet d’ordres ou order book. Il fournit les informations suivantes :

- Ordres d’achat (buy orders) : prix d’achat et quantité désirée ;

- Ordres de vente (sell orders) : prix de vente et quantité offerte ;

- Historique des ordres du marché : la liste de toutes les transactions précédemment effectuées.

Dans une interface de trading classique, le volume des ordres est représenté graphiquement. Les ordres de vente sont généralement affichés en rouge, tandis que les ordres d’achats le sont en vert.

- L’extrémité de la courbe verte représente l’enchère la plus haute (highest bid) ;

- L’extrémité de la courbe rouge l’offre la plus basse (lowest ask).

La représentation classique d’un carnet d’ordres sur un interface de trading.

Attention cependant, le carnet d’ordres n’offre pas une transparence totale sur le marché. Certains participants peuvent avoir la possibilité de passer des ordres cachés. Ils sont appelés “dark orders” sur les marchés traditionnels. Les acteurs majeurs, qui ne souhaitent pas divulguer d’informations sur leurs transactions aux autres participants, sont souvent ceux qui vont utiliser ce type d’ordres. Le terme “dark pools” désigne ces liquidités cachées.

Le bid/ask spread

Le bid/ask spread est l’indicateur le plus classique pour évaluer la liquidité d’un marché.

Il s’agit de l’écart entre :

- Le prix le plus haut qu’un acheteur est prêt à payer pour un actif (bid price) ;

- Le prix le plus bas qu’un vendeur est prêt à accepter (ask price).

On dit que les bids (enchères) sont du côté de la demande (buy side). Quant aux asks, elles sont du côté de l’offre (sell side).

Du point de vue d’un vendeur, vendre au prix du marché correspond donc à accepter la demande (bid) la plus haute. Du côté de l’acheteur, acheter au prix du marché équivaut à accepter l’offre (ask) la plus basse.

En excluant les frais de plateforme, le spread est ainsi le coût principal d’une transaction.

La profondeur de marché influence le bid/ask spread. L’écart s’accroit d’un côté ou de l’autre (buy and sell sides). C’est donc ainsi que les trous de liquidité (liquidity holes) se creusent. Lorsqu’il y a peu d’ordres ouverts sur le marché, le spread sera exploité par certains acteurs. Cela leur permet ainsi de générer du profit : il s’agit des market makers.

Pour calculer le spread d’un marché en tant que pourcentage, il faut soustraire l’enchère la plus haute de l’offre la plus basse (highest ask – lower bid). Si l’offre la plus basse pour BTC est de 20000 $ et que l’enchère la plus haute est de 19900 $, le spread est de 100 $ donc de 0,5 %.

Nous savons désormais que la liquidité d’un marché dépend de différents facteurs, pouvant être évalués de plusieurs façons. Ainsi, afin de pallier les problèmes de liquidité, un acteur important assure la viabilité des places de marché : le faiseur de marché ou market maker.

Qu’est-ce qu’un faiseur de marché (market maker) ?

Dans la finance traditionnelle, un market maker est une entreprise ou un individu qui fournit de la liquidité pour un actif donné sur un marché.

Rôle et utilité

Un faiseur de marché ou market maker agit à la fois côté achat (buy side) et côté vente (sell side). Il permet ainsi aux participants au marché d’opérer dans un environnement liquide. Il a plusieurs rôles :

- Apporter de la liquidité au marché ;

- Limiter les fluctuations du prix ;

- Maintenir un spread acceptable pour les investisseurs et les traders.

Dans le monde financier, la plupart des market makers sont d’importantes entreprises de courtage (brokerage companies).

Rémunération et garanties

Les market makers tirent profit de leur activité grâce au spread du prix de l’actif. Par exemple, un faiseur de marché achète un actif à 1000 $ et le revend aux autres participants pour 1001 $.

Sur la plupart des plateformes de change, les market makers sont en compétition les uns avec les autres. Ils tentent ainsi de fournir les meilleurs bids et asks sur le marché. Cependant, il y a des cas où un seul market maker peut avoir le monopole du marché. On lui donne alors le terme “spécialiste” : c’est le cas par exemple du célèbre New York Stock Echange.

La façade du New York Stock Exchange

Les market makers encourent donc un risque, en conservant des actifs dont le prix pourrait chuter. Ils opèrent généralement comme sous-traitants pour une plateforme de change ou une maison de courtage. Leur mission est d’attirer les investisseurs, en fournissant des liquidités, ou même des services de trading, pour les autres participants.

Les faiseurs de marché s’engagent à coter un actif continuellement sur le marché. Offre et demande (asks et bids) sont garantis en termes de quantité (volume). Lorsqu’un participant souhaite acheter une offre présente dans le carnet d’ordres, le market maker doit vendre l’actif immédiatement. Les faiseurs de marché doivent assurer vitesse et fluidité du marché pour les investisseurs. Cela permet ainsi d’améliorer la compétitivité de la place de marché ou de la maison de courtage pour laquelle ils opèrent.

Les faiseurs de marché doivent assurer leur rôle même lorsque le marché est volatil ou perturbé. Leur comportement doit être prévisible, discipliné et transparent.

Stratégies de market making

Les faiseurs de marché utilisent un large spectre de stratégies et de techniques. Généralement, ils tendent à générer de faibles, mais fréquents profits (une marge comprise entre 0,1 et 0,5 %).

Market making delta neutre

Pour les faiseurs de marché et les traders à haute fréquence, la stratégie delta neutral consiste à maximiser le volume et la quantité de transactions, afin de générer du profit grâce au spread du marché.

Afin de jouer un rôle actif, ces entités doivent conserver une grande quantité d’actifs dans leur propre inventaire. Afin de réduire leur exposition, les market makers vont utiliser plusieurs méthodes. Avec une stratégie delta neutre, ils ont de nombreux ordres et positions ouverts. Ces positions ont des deltas positifs ou négatifs, et un delta total le plus proche de zéro possible.

En d’autres termes, le prix de marché offert sur une plateforme de change correspond au prix à remplir sur une autre plateforme de change, plus un petit profit. Avec cette stratégie delta neutre, les faiseurs de marché vont générer de petits gains, de façon répétitive, et sans risque.

Exemple

Cela fonctionne particulièrement bien sur les exchanges à faible liquidité :

Sur les marchés peu liquides, les premiers faiseurs de marché qui y opèrent vont générer un profit conséquent, en imposant un spread élevé aux autres participants. Lorsque le marché devient liquide et se développe, le spread se réduit.

Intérêt

Les market makers qui utilisent cette stratégie recherchent des plateformes de change récentes, à la faible liquidité. Ils peuvent avoir des agréments avec les exchanges. Par exemple, ces plateformes peuvent leur permettre d’accéder à des ordres avancés, ou à de meilleures informations que les autres participants au marché.

Plus les volumes d’échange sont importants, et plus les profits générés sont élevés. Les market makers essaient de maximiser la fréquence de leurs trades, et de minimiser la latence d’accès à l’information. Cela nous amène au trading à haute fréquence. Les market makers utilisent, en effet, des technologies de communication haut débit, afin de placer leurs ordres et d’obtenir l’information sur les prix avant leurs concurrents.

Joining the spread

Cette stratégie est la base du trading à haute fréquence. Elle fut présentée par Marco Avellaneda et Sasha Stoikov en 2006. C’est une stratégie symétrique, où les market makers placent continuellement des ordres sur les deux côtés du carnet d’ordres. La liquidité est distribuée selon une fonction mathématique donnée. Ils essaient d’offrir les meilleurs prix sur la plateforme, à l’achat comme à la vente, à la volée.

Les ordres sont remplis à chaque fois qu’un autre participant place un ordre au prix du marché. Les market makers suivent l’action du prix, et profitent du débit de transactions élevé. Cette stratégie fonctionne bien lorsque les ordres sont équitablement distribués de chaque côté du marché. Elle devient perdante lors des moments où de très gros ordres sont exécutés d’un même côté.

Les traders/market makers à haute fréquence peuvent aussi utiliser la tendance (trend) d’un marché pour maximiser leurs profits. Ils vont ainsi accumuler un actif dans leur inventaire en cas de marché haussier (bullish) et placer des ordres de vente plus élevés.

Grid trading

Cette stratégie consiste à placer des ordres à cours limité dans le carnet autour d’une moyenne mobile du prix de l’actif. La taille des ordres augmente lorsque leur prix d’exécution diverge de la moyenne mobile. Les ordres sont dispersés, donc ils sont remplis moins fréquemment, mais ils offrent un meilleur spread. Plus le prix diverge de sa moyenne et meilleurs sont les gains.

La moyenne mobile du prix est ajustée régulièrement. Il est aussi possible d’utiliser des données externes – les prix sur d’autres plateformes.

Il y a de nombreuses techniques d’optimisation, comme l’exécution de prises de profits en stop suiveur (trailing take profits), pour exploiter la tendance du marché. Par exemple, dans un marché haussier, le prix moyen de sortie de leurs positions sera plus élevé que s’ils les avaient fermées à leur cours limité. Les market makers vont utiliser de multiples plateformes de change, monitorer leurs ordres et les comparer sur leurs différents comptes.

Les AMM – Automated Market Makers

Avant le développement des nouvelles technologies et de l’informatique, les carnets d’ordres étaient remplis manuellement, afin d’augmenter la liquidité du marché. Cependant, il y avait beaucoup de slippage (glissement). Le prix attendu pour un trade était généralement différent du prix auquel le trade était effectivement exécuté. Le processus de découverte des prix était lent, tandis que le market making manquait de transparence.

Avec les avancées des technologies de l’information, les premiers faiseurs de marché automatiques (AMM ou automated market makers) firent leur apparition durant les années 90. Ils étaient conçus pour éliminer l’être humain du processus de market making. Shearson Lehman Brothers et ATD les implémentèrent en premier.

Des algorithmes pour éliminer l’erreur humaine

Les AMM sont des algorithmes, qui permettent d’effectuer un market making fiable et de se débarrasser des erreurs humaines.

À la fin des années 90 et au début des années 2000, leur adoption fut quasiment forcée. En effet, plusieurs scandales de corruption chez les market makers du New York Stock Exchange et du Nasdaq éclatèrent. Le public voulait des garanties.

Le trading à haute fréquence

Le trading à haute fréquence ou high-frequency trading (HFT) a fait son apparition juste après les premiers AMM. Cependant, contrairement au market maker, le HFT n’a pas l’obligation d’apporter de la liquidité au marché.

Le HFT s’apparente à une stratégie de trading, tandis que le market making est différent. Au fur et à mesure que j’ai vu l’automatisation évoluer, je ne dirais pas que le HFT vient tout juste d’apparaître. L’automated market making est venu en premier. Ensuite, nous avons vu le HFT arriver en suivant, en tant que sous-produit. Je peux dire que sans les stratégies d’AMM ou de HFT, le marché ne pourrait pas exister. Le marché a tellement évolué, ainsi que les compétences requises, qu’il n’est tout simplement pas possible de revenir en arrière.

Bryan Harkins, Directeur d’U.S. Equities et de Global FX – CBOE Holdings

De nos jours, les market makers de la finance traditionnelle sont des entités centralisées : banques, maisons de courtage et institutions. Leurs algorithmes façonnent les carnets d’ordres des plateformes d’échange.

Avec l’avènement de la finance décentralisée, les AMM se sont encore transformés. Désormais, il n’y a plus de carnets d’ordres, mais des réserves de liquidité (liquidity pools), qui peuvent être alimentés par n’importe quel utilisateur de ces protocoles.

Les AMM dans la finance décentralisée

Le but de la finance décentralisée (DeFi) est de remplacer les institutions financières traditionnelles par des contrats autonomes (smart contracts) dont l’exécution est décentralisée.

Ces smart contracts définissent les protocoles d’échange décentralisés. Il est ainsi possible de créer des places de marché qui brisent les codes classiques entre acheteurs et vendeurs.

Tout d’abord, ces protocoles héritent des propriétés intrinsèques des plateformes blockchain décentralisées : pair-à-pair (sans intermédiaire), sans permission et résistants à la censure.

La finance décentralisée permet d’offrir le même type de services financiers que les institutions classiques, et même d’aller plus loin. Il s’agit d’un des cas d’usage principaux d’Ethereum.

Les usages principaux de la DeFi aujourd’hui sont le prêt et l’emprunt décentralisés. Contracter un emprunt auprès d’une banque est un processus long et douloureux. Cela requiert une quantité significative de paperasse et temps. A contrario, en utilisant des protocoles DeFi, le prêt et l’emprunt sont accessibles en quelques clics. Il n’y a pas besoin de fournir des données personnelles. Un utilisateur de la DeFi a seulement besoin de fournir en garantie son collatéral.

Bien qu’il soit possible de faire de la finance décentralisée en mettant en relation acheteurs et vendeurs via un carnet d’ordres, les AMM – automated market makers – nous permettent de faire mieux.

Pourquoi avons-nous besoin d’AMM dans la DeFi ?

Durant les prémices de la DeFi, de nombreux projets ont tenté de répliquer sur une blockchain le modèle des plateformes d’échanges centralisées. Nous avons ainsi pu assister à l’émergence de plateformes de trading basées sur des carnets d’ordres, comme le bon vieil EtherDelta.

Cependant, à cause des limitations techniques des plateformes de smart contracts comme le faible débit, ces plateformes d’échange décentralisées (DEX) n’étaient pas viables.

Il fallait trouver une solution pour intégrer des market makers efficients au sein de ces DEX. L’objectif était d’avoir un slippage faible, un spread réduit, et de la liquidité accessible facilement et rapidement, pour des frais minimes.

Ainsi les AMM ne sont pas basés sur un carnet d’ordres, mais sur des réserves de liquidité – liquidity pools.

Liquidity pools et liquidity providers

Les liquidity pools sont des réserves d’actifs numériques (cryptomonnaies, jetons) verrouillées au sein d’un smart contract. Les utilisateurs du protocole d’AMM peuvent y accéder :

- Les fournisseurs de liquidité (liquidity providers) sont des utilisateurs qui déposent de la liquidité (en cryptoactifs) à l’intérieur du coffre ;

- Les autres utilisateurs peuvent alors accéder à ces pools de liquidité sous certaines conditions, fixées par le protocole.

Les fournisseurs de liquidité sont incités économiquement à déposer leurs liquidités à l’intérieur des coffres numériques, tandis que les utilisateurs doivent payer des frais ou des taux d’intérêts pour utiliser cette liquidité.

Les liquidity pools peuvent avoir différentes fonctions :

- Permettre aux utilisateurs de la plateforme d’échanger facilement des cryptos entre elles (protocoles de swap) ;

- Donner aux utilisateurs les moyens d’emprunter de la liquidité (protocoles de lending).

Le rôle principal d’un pool de liquidité est donc toujours le même : assurer la présence de liquidités continuellement au sein du protocole. En utilisant un carnet d’ordres traditionnel, le market making serait impossible sur un DEX. Le processus classique de market making requiert de placer constamment une grande quantité d’ordres sur le marché. C’est intenable, en raison de la vitesse des blockchains actuelles, et des frais de transaction (gas fees).

Avec les pools de liquidité, le market making peut être automatisé via des fonctions mathématiques.

N’importe qui peut devenir fournisseur de liquidité pour un protocole d’AMM. Il y a des incitations économiques à devenir liquidity provider :

- Les LP reçoivent des commissions sur les frais de transactions ;

- Ils peuvent générer des intérêts sur les sommes apportées ;

- Ils participent à la gouvernance du protocole ;

- Les LP peuvent même recevoir des jetons utilitaires natifs du protocole.

Mécanismes

Avant d’entrer dans les détails, décrivons brièvement les mécanismes d’un protocole d’échange décentralisé basique, basé sur un AMM et un pool de liquidité.

Paire d’actifs et liquidité

Les fournisseurs de liquidité déposent une paire d’actifs. Prenons par exemple une cryptomonnaie et un stablecoin : la paire ETH/DAI. Le ratio de 1:1 est fixé par le protocole. ainsi, si un utilisateur dépose 1 ETH, il doit apporter la même valeur en DAI.

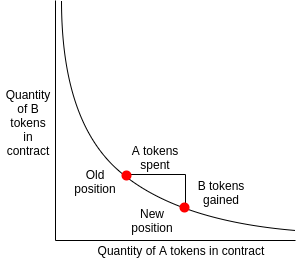

Le protocole utilise alors une fonction mathématique pour calculer la quantité d’actif reçue lors d’un échange (swap). Cette fonction, dite fonction de prix, est basée sur le ratio entre les quantités présentes de chaque actif dans le pool. Ainsi, plus l’ordre exécuté est important par rapport à la taille du pool, et plus le prix obtenu (execution price) divergera du prix attendu (expected price). On peut donc dire que le slippage augmente lorsque le volume du swap augmente.

Corrélation entre les quantités de chaque jeton dans le pool (livre blanc de Curve).

Les utilisateurs ont la garantie que leur swap sera exécuté. Plus la quantité d’un actif est ajouté d’un côté du pool, et plus cela « pousse » la quantité de l’autre actif le long de la courbe.

Arbitrage du pool

C’est grâce à l’arbitrage du pool que le ratio entre les deux actifs doit rester correct.

Si le prix d’un actif, déterminé par l’AMM, est proche du prix de ce même actif sur d’autres plateformes (centralisées par exemple), tout va bien.

En revanche, s’il y a une forte disparité entre les prix, les arbitrageurs vont pouvoir tirer avantage de la situation et rééquilibrer les prix.

Par exemple, si dans le pool de l’AMM, l’ETH est coté à 1500 DAI, mais qu’il est coté à 1400 $ sur Coinbase, les arbitrageurs vont avoir intérêt à apporter de l’ETH dans le pool pour le vendre. Ils pourront ensuite acheter de l’ether moins cher sur Coinbase, tant que le prix de l’ETH dans le pool ne reflète pas son prix de marché sur d’autres plateformes. Les arbitrageurs jouent un rôle majeur dans le maintien du ratio correct des jetons au sein des pools de liquidité.

Propriétés et avantages des AMM dans la DeFi

Les AMM – automated market makers – de la finance décentralisée offrent de nombreux avantages et fonctionnalités qui ne sont pas accessibles avec la finance traditionnelle.

- Décentralisation : les AMM de la DeFi ne sont pas opérés par une entité centrale, mais par une plateforme de smart contracts décentralisée. Ces protocoles sont anonymes et sans permission. Même leur gouvernance peut être décentralisée, grâce aux jetons utilitaires. Les DEX basés sur des AMM sont la propriété de leurs utilisateurs, au niveau de la liquidité et du protocole.

- Propriété et contrôle des fonds pour les utilisateurs. Les utilisateurs, qu’ils soient traders ou fournisseurs de liquidité, possèdent leurs actifs. En effet, ils sont les seuls qui contrôlent les clefs privées de leur wallet lorsqu’ils interagissent avec le protocole.

- Sécurité et confidentialité : bien que les smart contracts peuvent présenter des failles, s’ils sont codés correctement, ils limitent les vecteurs d’attaque. Les hackers peuvent seulement interagir avec les pools de liquidités du DEX, et non avec les wallets des utilisateurs de l’exchange. Les utilisateurs n’ont pas à divulguer d’informations sensibles et de données personnelles pour utiliser un AMM.

- Résistance à la censure : les AMM permettent à quiconque de lister n’importe quel jeton crypto. Ils peuvent le faire sans permission et auront la garantie que ce marché existe sur la blockchain.

Bien entendu, ces avantages correspondent à un monde idéal où les développeurs ne laissent pas de failles dans leurs smart contracts.

Les limitations des AMM

Malgré les avancées récentes dans le domaine, les AMM de la DeFi présentent régulièrement des failles. Ils ont aussi des inconvénients : les DEX sont généralement plus lents que leurs homologues centralisés. Les traders ont moins d’options et d’outils à leur disposition.

Il y a aussi régulièrement des problèmes de liquidité. En effet, les AMM dépendent en permanence des contributions de leurs utilisateurs. Ils doivent leur donner une bonne raison de rester (incitation économique). De gros volumes de trading engendrent un slippage important. Et sur Ethereum, en cas de congestion du réseau, les frais peuvent être élevés.

Comme nous le verrons, il existe de nombreux modèles d’automated market makers. Chacun présente ses avantages et ses inconvénients. Mais avant de présenter chacun d’entre eux, la seconde partie de cette série d’articles sur les AMM sera consacrée à un peu d’histoire !

Pour aller plus loin

Cette première partie de la série d’articles consacrée aux AMM (automated market makers ou faiseurs de marché automatisés) se termine. Vous avez désormais une meilleure idée de ce qu’est la liquidité d’un marché et des techniques des market makers pour en apporter. Si vous souhaitez aller plus loin, vous pouvez consulter les références suivantes.

- https://www.investopedia.com/terms/l/liquidity.asp

- https://www.investopedia.com/terms/m/marketmaker.asp

- https://www.ecb.europa.eu/pub/financial-stability/fsr/focus/2007/pdf/ecb~cc3931849f.fsrbox200706_09.pdf

- https://vitalik.ca/general/2017/06/22/marketmakers.html

- https://www.math.nyu.edu/~avellane/HighFrequencyTrading.pdf

- https://www.wikijob.co.uk/trading/forex/market-making

- https://www.bankofengland.co.uk/-/media/boe/files/financial-stability-report/2007/april-2007.pdf

Source: journalducoin.com