Chronique bancaire : La bulle économique japonaise

Baburu Keiki, c’est son nom – Seul le monde de la finance, ses folles histoires, peuvent vous emmener, tantôt vers les erreurs d’arrondi de l’ancien patron de FTX, tantôt vers les frontières du pays du soleil levant. Laissez-moi en quelques lignes vous raconter comment le Japon a été frappé par l’une des pires bulles économiques de l’histoire.

Un peu de contexte

Avant de revenir sur la crise elle-même et ses conséquences, il est nécessaire d’apporter quelques éléments de contexte.

Comme vous le savez, le Japon a énormément souffert lors de la seconde guerre mondiale. Les États-Unis ayant décidé d’utiliser l’arme nucléaire pour mettre un terme au conflit. Afin d’éviter une situation désastreuse par la suite, il fallait aider le pays à se reconstruire. Cette aide a pris la forme, via le plan Marshall, d’un versement équivalent à 18 milliards de dollars actuels. L’objectif était de permettre au Japon de se remettre sur pied afin d’éviter qu’il ne sombre dans un état de décrépitude avancée tel que l’on a connu pour l’Allemagne de l’entre deux guerres.

Dans le même temps, les Japonais, dont la force du sentiment patriotique n’est plus à prouver, ont été appelés par le gouvernement à participer à cette même reconstruction. Il s’est alors développé un taux d’épargne faramineux sur le sol nippon. On aura même vu le taux d’épargne dépasser le taux de consommation. La collecte de l’épargne des Japonais par les banques nationales a permis à celles-ci une considérable facilitation du crédit et, donc, de financer plus facilement les projets de reconstruction.

Pour les particuliers, cette même épargne (qui atteignait parfois des sommes considérables) a fait sauter les verrous de l’investissement. Les Japonais se sont ainsi mis à collectionner les actifs, notamment immobiliers, comme votre serviteur collectionnait les Pokémons à l’école primaire.

La course en avant

Cette accumulation de monnaie fiat par les Japonais est allée de pair avec une expansion grandissante du commerce international et des exportations japonaises (électronique et automobile notamment) facilitées par la sous-évaluation du yen.

Au cours des années 1985 à 1990, il était devenu rentable pour les Japonais de s’endetter auprès des banques locales, à des taux très bas, pour ensuite changer leur argent et investir en dollars. On appelait cela le « carry trade ». Schématiquement parlant, vous empruntiez en yen à taux avantageux pour investir ensuite sur des produits financiers en dollars qui offraient un rendement plus élevé que les intérêts que vous ne deviez à votre banque japonaise. Comme vous le voyez, les bots d’arbitrages sur les exchanges cryptos n’ont rien inventé.

>> Mettez vos cryptomonnaies au vert. Choisissez un portefeuille Ledger (lien commercial) <<

Les accords du Plaza et la création de la bulle

Le modeste hôtel Plaza de New-York au sein duquel les accords du G7 scellèrent le sort du Japon

En 1985 sont signés les accords du Plaza. Il s’agit d’une intervention commune par plusieurs pays, dont le Japon qui cédera face à la pression des pays occidentaux (France, Royaume-Uni, Allemagne de l’Ouest et États-Unis) sur un accord visant à déprécier le dollar américain par rapport au Yen.

Les conséquences d’un tel accord ne se feront pas attendre et le Yen s’appréciera de 51 % par rapport au Dollar en quelques mois. S’ensuivra, par effet de domino, une baisse extrêmement substantielle des exportations japonaises.

Les Japonais qui détiennent des actifs en dollars rapatrient massivement leurs capitaux et la Banque centrale du Japon n’a d’autre choix que de baisser ses taux pour tenter d’endiguer l’inévitable récession qui résultera de la baisse majeure des exportations nippones. Force est de constater que notre situation n’est pas beaucoup plus brillante aujourd’hui.

Le jeu Yakuza Zero se déroule pendant la bulle japonaise, l’argent coule à flot et les prix sont déraisonnables

Une bulle, quelle bulle ?

Comme toujours, l’afflux immodéré d’argent « magique » a entrainé une hausse extrêmement importante des prix, surtout de l’immobilier.

Nous revoilà donc en plein Tokyo, où les logements de certains quartiers huppés avoisinent des prix qui feront relativiser les plus parisiens d’entre vous. Aux alentours de 100 Millions de Yen le m² (soit la bagatelle de 712 000 € le mètre carré, vous conviendrez que le terme de bulle n’est pas usurpé). Au pic de la bulle, la valorisation immobilière de la seule ville de Tokyo était supérieure à celle de tous les États Unis. À cette époque, le phénomène était si déraisonnable que Tokyo était appelée « la ville sans prix ».

À cette même époque, le principal indice boursier nippon (le Nikkei) affichait un rendement annuel de 40 % ! Le Nikkei pesait alors 42 % de la valeur de toutes les actions du monde. Mais cela n’allait pas durer.

La caractéristique principale d’une bulle, c’est qu’elle éclate

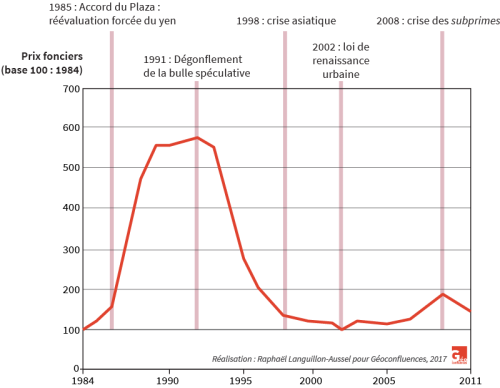

Évolution des prix du foncier à Tokyo. Source : Raphaël Languillon-Aussel pour Géoconfluences

Face à une situation quasi incontrôlable, la Banque Centrale Japonaise décide en 1989 de changer son fusil d’épaule. En à peine un an, elle fera plus que doubler les taux d’intérêts qui passeront de 2,5 % à 6 % en août 1990.

Cette décision brutale impactera négativement la bourse qui se mettra à chuter fortement. Or, de nombreux investisseurs attirés par les promesses d’argent facile avaient hypothéqué leurs biens immobiliers (dont la valorisation s’était grandement appréciée) pour investir en bourse.

Lors de la baisse des cours boursiers, ces investisseurs ont massivement vendu leurs actifs financiers pour tenter de sauver leurs biens immobiliers. Une réaction de panique qui a créé un cercle vicieux dont l’aboutissement a été une chute de près de 70 % de la valeur des biens immobiliers dans les grandes villes japonaises.

Entre 1990 et 1997, les Japonais auront perdu l’équivalent de 1 000 trillions de yens. Soit 9 000 milliards de dollars. Un chiffre colossal qui entrainera le pays dans une crise économique majeure. Et la banque centrale ne parviendra pas à redresser la barre malgré l’adoption, en urgence, de huit plans de relance.

L’économie japonaise accuse le choc

Il en résulte un nombre de faillites d’entreprises en hausse constante au cours des années 1998 et 1999. Même les secteurs dans lesquels le Japon était un leader au niveau mondial (électronique, automobile) ne parviennent pas à encaisser l’impact lié à l’éclatement de la bulle.

Ces dernières s’étaient souvent organisés en « keiretsus » (des groupements d’entreprises) afin de soutenir un secteur en particulier. Mais quand l’économie toute entière tremble, les moyens d’actions de ces groupes ne suffisent plus et l’individualisme reprend sa place. Chacun essaie de sauver sa peau.

Les banques jouent la carte de l’individualisme, les entreprises fusionnent

Ainsi, les banques japonaises qui soutenaient certains de ces groupements se retrouvent exsangues et ne peuvent plus financer toutes les sociétés en difficulté. Ces dernières vont donc aller chercher du soutien à l’étranger. Manœuvre désespérée qui donnera naissance à de nombreuses fusions d’entreprises qui, jusqu’alors, étaient impensables pour les Japonais.

Sumitomo Rubber fusionnera donc avec GoodYear en 1999. Nissan et Renault s’allieront cette même année même si la fusion définitive prendra du temps. Les exemples sont nombreux et il est impossible d’être exhaustif, mais vous avez compris l’idée.

Le Japon mettra plus de quinze ans à se remettre de cette crise financière majeure et commencera à sortir vraiment la tête de l’eau peu avant l’éclatement d’une nouvelle bulle, américaine celle-ci : celle des subprimes en 2008. Ce que montre d’ailleurs très bien le graphique ci-dessus.

Si cette histoire vous intéresse, la meilleure source d’informations gratuite disponible sur Internet est sans aucun doute le livre de Natacha Aveline « La bulle foncière au Japon » paru en 1995 et qui reçut cette même année le prix Shibusawa-Claudel.

Que ce soient les actions du G7 jouant aux apprentis sorciers avec les taux de change ou celles de la Banque Centrale Japonaise qui a confondu le levier des taux directeurs avec un yoyo, cette crise montre bien que l’économie est une notion trop sérieuse pour la laisser entre les mains d’institutions à la vision souvent court termiste. Ce que rappelle très bien Kolepi dans cet article dédié à notre situation économique actuel.

Pour conserver vos cryptos, rien ne vaut un wallet Ledger. Les Nano S et Nano X procurent sécurité et facilité d’utilisation. En effet, ils sont compatibles avec l’immense majorité des cryptos et des réseaux. Ils constituent une alternative absolument essentielle à tous les exchanges qui proposent de conserver vos avoirs à votre place. Rappelez-vous, “Not your keys, not your coins” (lien commercial) !

Source: journalducoin.com