Convex arrondit les angles de Curve – Faisant naturellement suite à l’article introductif dédié aux grands principes régissant l’écosystème Curve et son token CRV, ce second volet s’attachera cette fois-ci à la description du protocole Convex Finance, né environ 1 an après l’animal Curve à la croissance et au cycle reproductif manifestement hors-norme. Il constitue actuellement le premier détenteur de jetons CRV et s’avère donc en position de force dans la guerre à l’accumulation du pouvoir de vote associé à la détention de CRV verrouillés ou veCRV.

>> Pour vos achats crypto, inscrivez-vous sur la plateforme eToro (lien commercial) <<

Le protocole Convex Finance est relativement récent puisqu’il est opérationnel depuis 2021 seulement. Le contexte dans lequel il a émergé est plutôt atypique, puisque les développeurs qui en sont à l’origine ont choisi de rester anonymes.

Convex est considéré comme un protocole de seconde couche bâti sur l’infrastructure d’échange décentralisée Curve. La raison de sa création réside principalement dans le système de verrouillage des jetons CRV, dont la durée varie. Pour rappel, celle-ci oscille entre une semaine à 4 ans. Ainsi, un investisseur particulier souhaitant verrouiller ses jetons CRV verra nécessairement son solde de veCRV décroître linéairement dans le temps, jusqu’à atteindre 0 à échéance. Néanmoins, il reste possible d’étendre la période de verrouillage à tout moment, moyennant des frais de transactions dont les utilisateurs se priveraient bien.

De ce constat est née l’idée de mutualiser les CRV détenus au sein d’un protocole dédié, qui se chargera par la suite des opérations de verrouillage périodique afin de conserver un rendement et une puissance de vote maximaux en toute circonstance. Un tel procédé permet donc de réduire le poids total des frais de transactions associés à la manœuvre.

Également, Convex Finance permet aux fournisseurs de liquidité d’accéder aux pools de liquidité de Curve, y déposer des actifs afin de recevoir une partie des frais de transactions liés à l’utilisation du protocole, ainsi que des CRV nouvellement émis et dont la quantité dépendra du taux de redirection de l’émission vers le pool concerné.

Notons par ailleurs que Convex propose ses services de mutualisation pour le protocole Frax Finance, émetteur de stablecoin décentralisé dont les tokenomics et le système d’incitation sont assez similaires à Curve.

En résumé, Convex Finance a pour objectif de simplifier l’expérience de l’utilisateur dans le domaine de la finance décentralisée, tout en permettant de maximiser les rendements en profitant du système de verrouillage long terme.

Toute personne détenant des CRV peut les staker dans le protocole de Convex Finance. Ce dernier va se charger de les verrouiller pour la durée maximale autorisée de 4 ans, tout en réactualisant la durée d’engagement au maximum périodiquement. Convex reçoit alors un veCRV pour chaque CRV verrouillé pour 4 ans. L’utilisateur reçoit en contrepartie des cvxCRV, version tokenisée des veCRV, selon un ratio 1:1. Il faut toutefois signaler que les jetons CRV verrouillés sur Convex le sont de manière définitive : il est donc impossible de récupérer des veCRV à partir des cvxCRV sur Convex. Néanmoins, il reste possible d’effectuer un swap sur Curve pour échanger des cvxCRV contre des CRV. Attention au peg qui n’est pas toujours optimal, notamment ces derniers mois. Il est actuellement bien plus intéressant d’obtenir des cvxCRV sur un échangeur décentralisé qu’en les mintant sur Convex.

L’intérêt est alors évident : il devient possible de profiter des avantages liés à un engagement long terme dans le protocole de Curve tout en restant liquide à tout instant grâce à la version tokenisée du CRV proposée par Convex.

Ainsi, les détenteurs de cvxCRV percevront :

Par ailleurs, les utilisateurs sont en mesure de modifier les jetons reçus en récompense dans la section « Reward preferences ». Ainsi, il est possible de toucher la totalité des récompenses en 3CRV, en CRV ou en CVX.

Convex est maintenant le premier détenteur de jetons veCRV avec plus de 50% de la supply actuelle en sa possession.

Convex domine la « curve war » à l’heure actuelle

Source : Curve Wars

>> Pendant l’hiver crypto, profitez des prix bas, inscrivez-vous sur eToro (lien commercial) <<

Indépendamment de toute détention de CRV, les fournisseurs de liquidité peuvent alimenter l’un des nombreux pools disponibles sur Curve Finance, afin de générer un rendement. Les récompenses sont alors constituées de jetons CRV provenant de l’émission monétaire du protocole. Il est également possible d’obtenir des récompenses additionnelles correspondant à des incitations du ou des protocoles alimentant un pool spécifique (tokens LDO de Lido en cas d’alimentation du pool ETH/stETH par exemple).

Notons que les dépôts et les retraits dans les pools de liquidité sont exempts de frais, ce qui rend Curve extrêmement compétitif sur ce point.

Détenir des veCRV est néanmoins intéressant puisque cela permet d’augmenter les récompenses en CRV obtenues pour une quantité donnée d’actifs déposés, jusqu’à 2,5 fois le taux de base.

Par ailleurs, tout apport de liquidité dans un pool s’associe à l’émission de LP tokens ou liquidity provider tokens, envoyés au fournisseur de liquidité, et dont la valeur est égale à la valeur des actifs déposés.

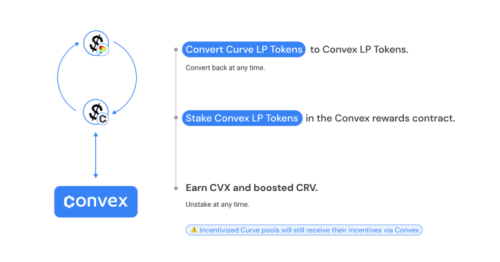

Convex entre alors en jeu et permet aux détenteurs de LP tokens du protocole Curve de les staker afin d’obtenir un rendement supplémentaire. Pour ce faire, il est d’abord nécessaire de convertir les LP tokens en Stake Convex LP tokens. Ces derniers sont ensuite stakés dans un smart contract de Convex. Dès lors, l’entièreté des récompenses que vous toucherez sera versée par le protocole Convex. Aux récompenses « standards » citées précédemment s’ajoutent :

Mécanisme de staking des LP tokens de Curve sur Convex

Source : Convex Finance

La gestion de l’émission des tokens CVX est pour le moins innovante et s’organise comme suit :

La quantité maximale de jetons CVX est fixée à 100 millions d’unités. Actuellement, 97,4 millions de CVX ont déjà été créés. L’immense majorité des jetons est donc déjà en circulation et l’émission de CVX se réduit drastiquement.

Courbe d’émission du CVX selon les rewards en CRV des LP tokens stakés sur Convex

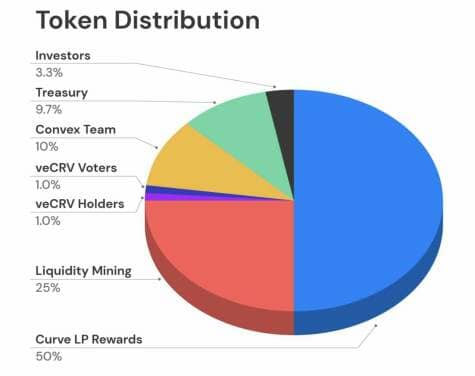

La répartition des 100 millions de CVX s’effectue de la manière suivante :

Une répartition pour le moins honnête, qui replace l’utilisateur au centre du fonctionnement du protocole.

Répartition de la distribution des tokens CVX par Convex

Le jeton CVX de Convex Finance peut être utilisé de deux manières directement sur le protocole :

Dans le cas du locking de CVX, 2 possibilités s’offrent à vous concernant le droit de vote associé :

La détention de vlCVX permet donc de détenir un pouvoir de vote indirect, similaire à la simple détention de veCRV. Néanmoins, la période de verrouillage est bien plus courte (16 semaines vs 4 ans). Les plus courageux d’entre vous pourront calculer la puissance de vote d’un vlCVX en équivalent veCRV selon le ratio du nombre de vlCVX par rapport aux veCRV détenus par Convex.

Convex Finance se présente donc comme un système complexe, aux multiples intrications avec d’autres protocoles. L’intérêt pour l’utilisateur est indéniable : tirer le maximum des CRV détenus tout en conservant une liquidité à tout instant. Il est important de comprendre que le droit de vote ne s’obtient que par le biais des vlCVX : verrouiller les CRV en cvxCRV ne permet pas, en soi, de bénéficier des bribes associées au vote ou à sa délégation. Plus le temps passe, et plus chaque vlCVX correspond à un pouvoir de vote important, puisque son émission se ralentit dans le temps en comparaison de l’émission de veCRV. D’autres protocoles ont opté pour un mode de fonctionnement différent, comme par exemple Stake DAO : les CRV verrouillés sur le protocole permettent d’obtenir des sdCRV, qui peuvent ensuite être stakés. Les sdCRV-gauge stakés donnent directement le droit de vote à son propriétaire, qui peut également être délégué. À suivre dans le prochain épisode.

Vous êtes en droit de ne rien comprendre à la DeFi. En revanche, ne pas vous intéresser à Bitcoin est impardonnable ! N’attendez donc plus pour préparer l’avenir. Inscrivez-vous dès maintenant sur la plateforme eToro (lien commercial).

Source: journalducoin.com

Vous devez vous connecter pour publier un commentaire.