Si les cryptomonnaies et leurs technologies passionnent une grande partie d’entre nous, la fiscalité qui les accompagne est en revanche un sujet que l’on appréhende. Que déclarer ? Comment le faire ? WALTIO est une société française qui a développé un outil intuitif pour vous simplifier la tâche.

Ainsi, après avoir vu rapidement quelles sont les obligations du contribuable français, nous verrons ici comment utiliser ce produit permettant de gagner beaucoup de temps et d’éviter les erreurs au moment de la déclaration d’impôt.

Le journal du coin vous propose cet article promotionnel en collaboration avec Waltio. Il contient des liens d’affiliation vous permettant de soutenir le travail quotidien des équipes du Journal Du Coin.

Vous devez tout d’abord déterminer si vous êtes, aux yeux de l’administration fiscale, un professionnel ou un particulier qui gère son patrimoine.

La doctrine administrative indique que les critères d’exercice résultent de l’examen, au cas par cas, des circonstances dans lesquelles les opérations d’achat et de revente sont réalisées. En gros, ils vont scruter les délais séparant les dates d’achat et de revente, le nombre d’actifs numériques vendus, les conditions de leur acquisition, l’utilisation éventuelle de « bots », etc … Ainsi, lors de votre déclaration, vous devrez vous placer en conscience dans la catégorie qui vous semble la plus adaptée à votre profil.

Si vous déclarez une activité d’achat-vente d’actifs numériques à titre professionnel, les gains sont soumis au barème progressif de l’impôt sur le revenu (catégorie des bénéfices industriels et commerciaux) ainsi qu’aux prélèvements sociaux à hauteur de 17,2 %. Nous n’entrerons pas plus dans les détails pour cette catégorie de personnes. En effet, si c’est votre métier, vous devez déjà très bien connaître la législation en vigueur. Dans le cadre de votre activité, l’assistant conçu par Waltio peut se révéler très utile.

En France, le taux d’imposition sur les plus-values liées à vos cryptomonnaies est de 30%.

Le service internet de déclaration ouvrira le 13 avril 2023 et fermera entre le 1er et le 8 juin suivant votre département. Si en revanche vous choisissez de faire une déclaration sur support papier, vous devrez l’envoyer avant le 22 mai 2023.

Fiscalité des cryptomonnaies, Waltio vous aide à déclarer les plus values

Si vous avez simplement conservé ou échangé vos cryptos contre d’autres cryptomonnaies (stablecoins inclus) vous n’avez rien à déclarer, même si elles ont pris de la valeur.

>> Waltio vous aide à remplir votre déclaration d’impôts, 10% de remise avec le code JDC10 (lien affilié) <<

Vous avez en revanche l’obligation légale de déclarer vos plus-values liées aux cryptomonnaies à partir du moment où vous les avez échangées contre des monnaies fiat (euros, dollars, …), des biens ou des services. Ces plus-values sont à indiquer sur le cerfa n°2042c « Déclaration complémentaire de revenus » dans la case 3AN « Cession d’actifs numériques ».

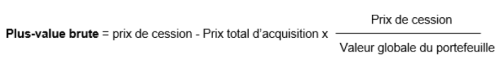

Le calcul de la plus-value se fait d’une manière très particulière. En effet, elle n’est pas égale à la différence entre le prix de vente et le prix d’achat de l’actif numérique vendu. Elle est égale à une fraction de la plus-value globale du portefeuille. Autrement dit, elle est égale à la fraction que représente le montant de la vente sur la valeur globale du portefeuille.

Ainsi, la vente de 20 % du portefeuille implique l’imposition de 20 % de la plus-value globale du portefeuille. Les calculs peuvent donc être très complexes, sans parler des questions de staking, de lending ou des airdrops. L’outil WALTIO calcule pour vous le montant total de votre plus-value. Il ne vous restera plus qu’à le reporter dans la bonne case.

En revanche, si vous choisissez de ne pas déclarer vos plus-values, ou si vous ne le faites pas correctement (même involontairement), voici ce à quoi vous vous exposer :

Waltio est une société française fondée en 2019 par Pierre Morizot et Ben Chevallereau. Ces 2 jeunes entrepreneurs ont décidé de créer leur société après avoir été eux-mêmes confrontés à des difficultés pour déclarer leurs impôts en cryptomonnaies.

Ils ont ainsi développé un outil permettant aux professionnels et aux particuliers de calculer leur plus-value en quelques clics. Leur produit permet ainsi aux utilisateurs de s’y retrouver facilement parmi tous les formulaires et cerfas. A ce jour, Waltio accompagne déjà près de 50 000 propriétaires de crypto dans leur déclaration fiscale de cryptomonnaie en France et en Belgique.

Il s’agit en effet d’un véritable guide « pas à pas ». Waltio fournit en complément divers documents, permettant d’aborder sereinement un éventuel contrôle fiscal. L’outil anticipe d’ailleurs l’évolution de la législation en intégrant les revenus venant des divers protocoles DeFi … Une modularité nécessaire dans un environnement aussi complexe que les cryptomonnaies.

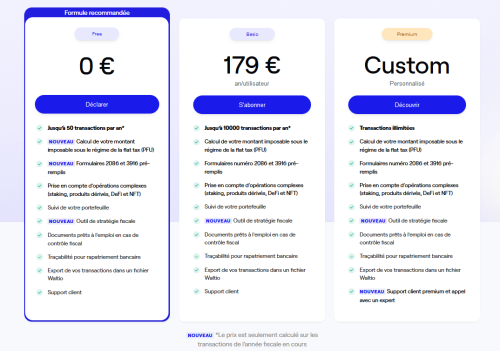

Waltio propose 3 formules différentes suivant le nombre de transactions que vous avez à traiter. Pour les petits investisseurs, la déclaration fiscale de cryptomonnaie est désormais totalement gratuite jusqu’à 50 transactions par an. Ensuite 179€ par an jusqu’à 10 000 transactions. Au-delà, un accompagnement personnalisé par un account manager dédié sera nécessaire. Une prestation facturée sur devis, au cas par cas.

Waltio propose 3 formules adaptées à divers profils

Si vous avez effectué plusieurs transactions et cessions, il peut en effet être très compliqué de retracer manuellement l’historique de ces dernières et de calculer vos plus-values imposables. C’est là que Waltio intervient, vous permettant de gagner énormément de temps pour faire votre déclaration tout en limitant les erreurs.

Vous pouvez commencer en vous rendant sur le site et en cliquant “J’essaie gratuitement !” en haut à droite. Une démarche totalement libre, sans engagement ni demande de CB.

Waltio vous aide à remplir votre déclaration fiscale

Une fois connecté, il est très facile d’utiliser l’outil. En effet, il suffit de suivre les étapes ci-dessous selon l’ordre du menu se trouvant sur la gauche.

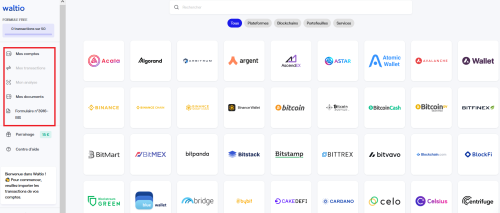

Waltio prend en charge de très nombreux exchanges

Sur cet onglet (1), vous trouverez toutes les plateformes, les réseaux blockchains, les portefeuilles et les outils supportés par Waltio. Ils y sont presque tous. Ainsi, vous pouvez trouver rapidement ceux qui vous intéressent grâce à la fenêtre « Recherche » ou à l’onglet de navigations par thème (2).

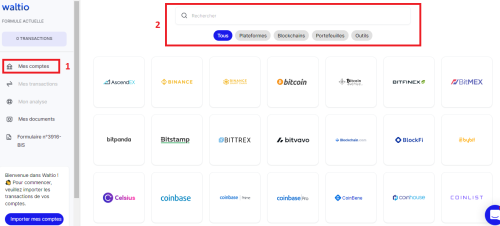

Interface Waltio pour les exchanges

Dans un premier temps, l’objectif est de permettre à Waltio de pouvoir tracer tous vos échanges de cryptomonnaies depuis le premier que vous avez effectué (même si celui-ci date de plusieurs années). Ce sont des données essentielles pour qu’il puisse calculer l’évolution et la valeur totale de votre portefeuille. Ainsi, une fois que vous avez sélectionné l’un de vos comptes, plusieurs possibilités s’offrent à vous afin d’y donner accès à l’outil Waltio :

Dans les 2 cas Waltio vous propose un tutoriel adapté à chaque plateforme. Vous en trouverez la liste complète sur cette page. Prenons ici l’exemple de Binance.

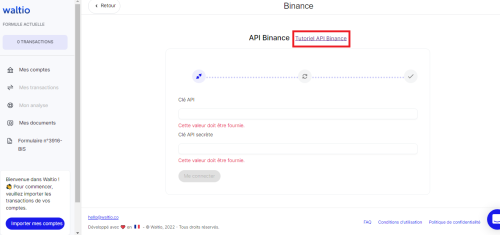

Waltio va se synchroniser avec tous vos comptes

Si vous voulez synchroniser votre clé API cliquer sur cette option (1) et vous verrez alors apparaître cet écran. Vous trouverez le tutoriel dédié en haut à droite.

Waltio va utiliser les clés API pour récupérer les données

De la même manière si vous choisissez d’importer vos fichiers (déconseillé) (2), vous trouverez un tutoriel adapté.

Binance est pris en charge par Waltio

Ici encore 2 méthodes :

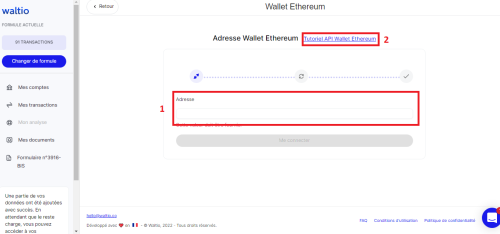

Prenons ici l’exemple d’ajout d’un portefeuille Ethereum (par exemple Metamask). Vous devez entrer votre adresse à l’endroit prévu (1). Un tutoriel pour vous aider à trouver est toujours disponible en haut à droite (2).

Waltio peut scanner vos wallets

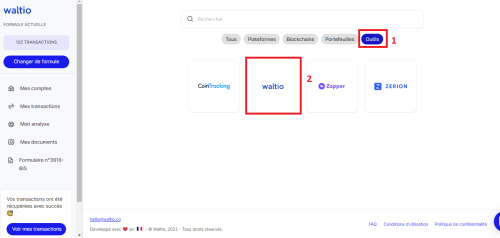

Si votre plateforme ou portefeuille n’est pas proposé par l’application, cliquez sur le bouton « Waltio » (1) dans le filtre « Outils » (2). Vous pourrez ainsi créer votre propre fichier Excel sous le format XLSX et le téléverser sur la plateforme en suivant le tutoriel (3). «

L’application Waltio est totalement configurable

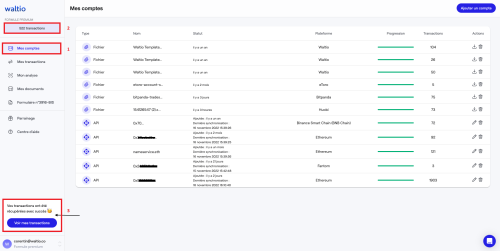

Une fois vos comptes ajoutés, un clic sur l’onglet « Mes Comptes » (1) vous permet de voir le nombre de transactions qui ont été retrouvées par Waltio (2). Cela peut prendre un certain temps surtout si vous en avez beaucoup. Une fois qu’elles sont récupérées correctement vous en serez informé en bas à gauche (3).

Vous êtes alors prêt à passer à l’étape suivante.

Interface résumant l’ensemble des comptes enregistrés

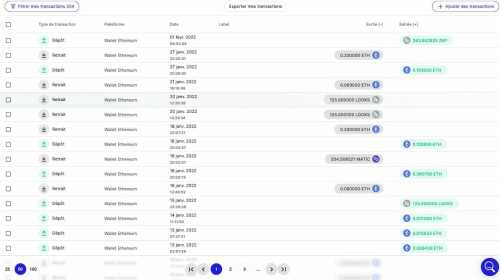

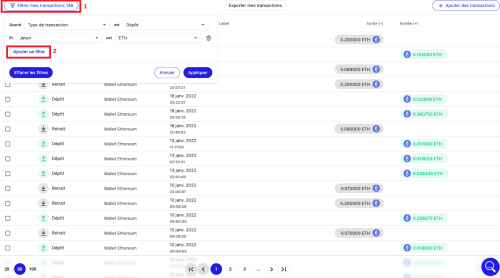

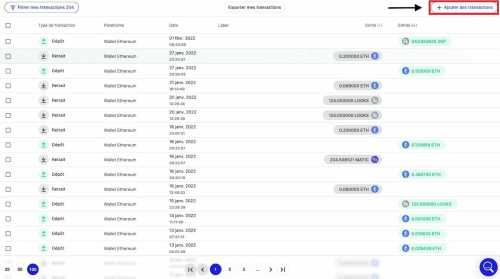

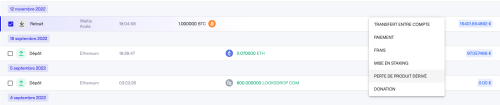

En cliquant sur l’onglet « Mes transactions » , vous verrez apparaître l’ensemble de celles qui auront été récupérées à l’étape précédente.

Toutes vos opérations vont être répertoriées

Pour vous y retrouver plus facilement, Waltio à prévu différents « Filtres » (1) vous permettant de faire apparaître seulement les transactions qui vous intéressent.

Ainsi, vous avez la possibilité de combiner ces filtres entre eux comme dans l’exemple ci-dessous. Vous pouvez en ajouter autant que vous le désirez (2).

Waltio vous permet de filtrer vos transactions

Si une transaction est manquante, vous pouvez l’ajouter manuellement grâce à l’onglet situé en haut à gauche.

Waltio permet d’ajouter des transactions qui seraient manquantes

En cas de problème avec une transaction, vous verrez un symbole rouge s’afficher devant. En cliquant dessus un menu apparaîtra et vous indiquera quel est le problème. Vous trouverez un tutoriel vous expliquant comment régler ce problème en cliquant à nouveau dessus.

De plus, Waltio vous offre la possibilité de reconsidérer une transaction imposable comme « non imposable ». Pour cela, il vous suffit de cliquer sur la transaction imposable et de cliquer sur le bouton vert « imposable » :

Waltio pousse la customisation à son maximum grâce à des outils très intuitifs et pertinents

Une fois que toutes vos transactions seront correctement renseignées, vous pourrez passer à l’étape suivante.

C’est à partir d’ici que la solution de Waltio peu devenir payante. Comme expliqué précédemment, le service est gratuit le prix est fonction du nombre de transactions que vous avez importé aux étapes précédentes. Jusqu’à 50 transactions, le service reste gratuit. Au-delà, jusqu’à 10 000 transactions, le prix est de 179€.

>> Oubliez le contrôle fiscal avec Waltio, profitez de 10% de remise avec le code JDC10 (lien affilié) <<

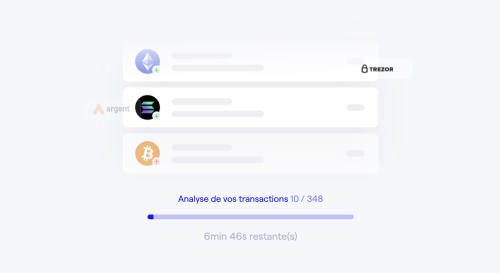

1 L’analyse de vos comptes

Waltio va scanner tous vos comptes les uns après les autres. Pour chaque compte, vos dépôts, retraits et transactions seront passés au crible. Si vous n’avez réalisé aucune opération sur l’un de vos comptes, Waltio demande une vérification complémentaire. Si un problème apparait vous serez guidé pour le résoudre. L’analyse passera à l’étape 2.

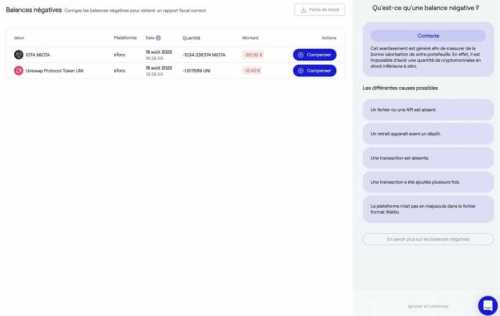

Waltio passe en revue l’ensemble des données pour en vérifier la cohérence 2 Les balances négatives

Il se peut que l’outil trouve des « balances insuffisantes ». Cette erreur apparaît lorsqu’une transaction semble impossible par rapport aux autres transactions que vous aurez fournies. Par exemple un retrait supérieur au montant total de votre balance. Le plus souvent cela vient du fait que vous n’avez pas fourni au logiciel l’ensemble de vos transactions.

Waltio permet de corriger sa déclaration jusqu’à la version finale

Si besoin, vous avez la possibilité de créer une transaction compensatoire. C’est un dépôt équivalent à la somme maximale de la balance négative rencontrée, créé à une date antérieure à celle de la première transaction détectée comme balance négative.

En cas de balance négative, vous pouvez compenser le déséquilibre manuellement

Waltio vous guide une fois de plus pour résoudre ce problème avec un tutoriel complet dans leur FAQ.

3 Vos transactions imposables

Le calcul de plus-value requiert de connaître la valeur globale de votre portefeuille au moment de chaque cession imposable. Voici la formule de calcul :

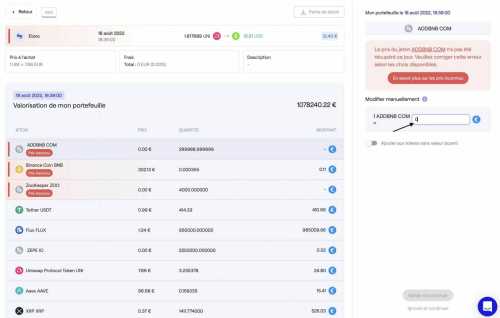

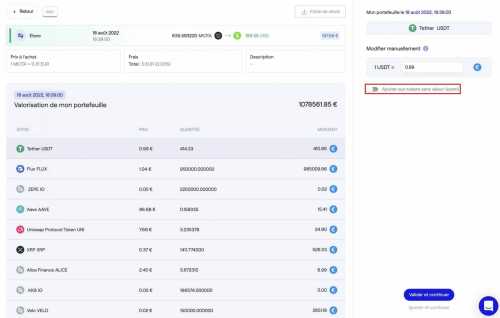

Il peut arriver que les agrégateurs de Waltio n’arrivent pas à trouver le prix de certaines de vos cryptomonnaies. Vous devrez alors le renseigner manuellement. Vous avez aussi la possibilité de rentrer un prix global pour vos transactions si vous le souhaitez au lieu de renseigner les transactions une à une.

Waltio permet d’ajuster les prix des cryptomonnaies

Comme pour le reste, un tutoriel dédié a été réalisé par Waltio pour vous guider dans la réalisation de cette tâche. Si le souci concerne un jeton sans valeur (ou scam token), Waltio a là aussi trouvé la solution : vous pouvez cliquer sur « Ajouter aux tokens sans valeur (scam) »

Les token n’ont pas forcément tous de valeur indexée, et Waltio prend aussi ce cas de figure en compte 4 La Classification des retraits

C’est ici que Waltio détecte toutes vos transactions imposables. Il pourra arriver que Waltio n’associe pas de façon automatique un retrait avec un dépôt. Il faudra alors les associer manuellement en sélectionnant les 2 transactions.

Waltio vous donnera ainsi le montant de votre impôt

Il est aussi possible que certaines transactions de retraits n’aient pas leur équivalent en dépôt, vous aurez donc à labelliser ces retraits vous-même.

Waltio reste très intuitif et permet de résoudre toutes les incohérences

>> La fiscalité crypto est un jeu d’enfant avec Waltio, économisez 10% avec le code JDC10 (lien affilié) <<

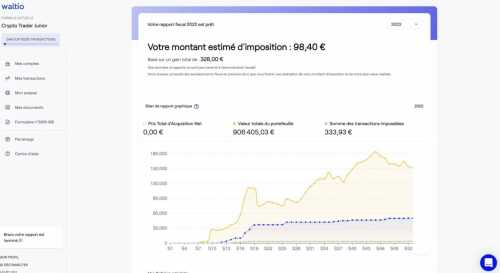

C’est la dernière étape ! Vous pouvez maintenant télécharger les 4 fichiers générés par Waltio :

Vous trouverez aussi un graphique permettant de visualiser l’évolution de la valeur de votre portefeuille dans le temps.

Waltio vous permet de visualiser l’évolution de vos avoirs cryptographiques

Vous pouvez aussi obtenir plus de détails sur la fiscalité en vous rendant sur le site de Waltio et en demandant le « Guide Fiscal de Cryptomonnaies » disponible gratuitement. Un “Chatbot” est présent en cas de questions sans réponses. Suivant la formule que vous choisirez, vous aurez aussi la possibilité de vous entretenir directement avec un membre de leur service client dédié afin d’obtenir de vous accompagner dans le suivi de votre portefeuille et votre calcul de plus-values.

A noter, l’outil d’aide à la fiscalité des cryptomonnaies de Waltio est désormais disponible en Belgique pour accompagner les propriétaires d’avoirs cryptographiques dans leur déclaration fiscale. Pour plus d’informations, rendez-vous ici : https://waltio.co/be

L’assistant a été pensé de manière à être très intuitif et facile à manipuler. En effet, de nombreuses explications et exemples de calculs y sont détaillés. Quel que soit votre profil, Waltio propose aujourd’hui un outil incontournable pour déclarer les plus-values liées à vos cryptomonnaies. Une opportunité unique pour aborder sereinement la période de déclaration fiscale, et protéger votre patrimoine en cas de contrôle.

Les informations fournies sur cette page sont purement informatives. Elles ne doivent en aucun cas être considérées comme un conseil juridique, fiscal, financier ou en investissement. En effet, la société Waltio est éditrice de logiciel et ne peut en aucun cas vous fournir de conseil fiscal. Ainsi, elle décline toute responsabilité en cas d’information, de commentaire, d’analyse, d’avis, de conseil et/ou de recommandation s’avérant inexactes, incomplètes ou peu fiables ou entraînant des pertes d’investissement ou autres.

Source: journalducoin.com

Vous devez vous connecter pour publier un commentaire.