Чем биткойн отличается от кредитной карты?

В основе биткойна лежит идея транзакции — простейшей передачи ценности от одного пользователя другому.

Подумаем, чем не является биткойн-транзакция. Она точно не является прямым дебетом (поручение клиента банку дебетовать его счет регулярными, но обычно меняющимися суммами — прим. пер.). Это не авторизация в системе кредитных карт. Это также и не создание долга, и не первый шаг перед последующим периодическим выставлением счета за товары или услуги. Ближайший аналог биткойн-транзакции — передача наличных из рук в руки. Плательщик, осуществляющий биткойн-транзакцию, «отдает» (push) единицы ценности напрямую продавцу, как при оплате наличными.

Обратите внимание, насколько это отличается от существующих методов оплаты в интернете. Все они, за редким исключением, используют кредитные системы.

Пользуясь традиционной системой платежей, покупатель только думает, что делает разовый платеж, но в реальности это не так. Вместо этого, вводя пин-код или расписываясь, он авторизует невероятно сложную и запутанную цепочку кредитных операций. Фактически, он дает разрешение продавцу «вытянуть» (pull) средства с его счета через целую вереницу посредников.

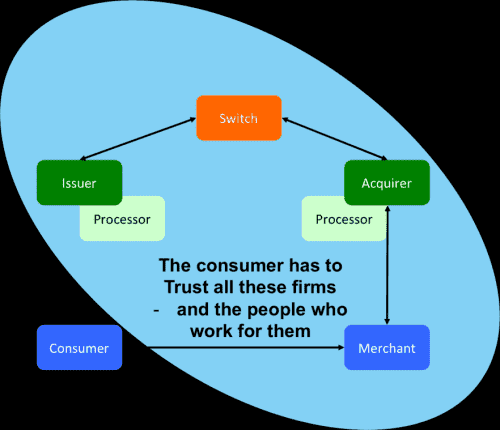

Таких посредников, помимо отправителя и получателя, как минимум два: банк, выпустивший карту и обслуживающий счет плательщика (банк-эмитент), и банк получателя (банк-эквайер). Суть операции заключается в получении разрешения банка-эмитента банку-эквайеру на списание средств со счета. При оплате картой банку-эмитенту отправляется запрос на оплату. Этот запрос сначала поступает в процессинговый центр. Небольшие банки часто пользуются услугами стороннего процессингового центра, то есть дополнительного посредника, берущего свою часть комиссии. Банк-эмитент принимает информацию, проводит необходимые проверки и, если результат его «удовлетворит», отправляет обратно через процессинговый центр свое разрешение. Банк-эквайер, получив разрешение, списывает со счета отправителя определенную сумму в пользу получателя.

Сравнение биткойн-транзакции и типичной оплаты кредиткой: И эти люди про биткойн говорят "ну, это слишком сложно"?! pic.twitter.com/jYPsA7j74R

— Вce новости Bitcoin (@bit_novosti) December 4, 2014

Проблемы pull-модели

У этой модели есть преимущества, но ей свойственны и существенные недостатки. По большому счету, пользуясь ей, вы отдаете множеству участников цепочки пароль от своего онлайн-банка, в надежде, что они возьмут ровно столько, сколько полагается. Вы должны доверять не только нескольким банкам и нескольким обработчикам платежей — но и всем сотрудникам этих организаций. Если на любом шаге цепочки злоумышленник решит использовать доступ к вашим данным, чтобы вас обобрать — ваш счет будет опустошен.

Поэтому, если вы обрабатываете платежи, вам необходимо относиться к вопросам безопасности с маниакальной дотошностью. Компании выработали стандарты и рекомендации на этот счет:

Подпись (EMV PIN) дает пользователю возможность отказаться от транзакции постфактум;

Стандарт PCI-DSS формулирует правила хранения конфиденциальной пользовательской информации;

Продавцы должны следовать схемам и правилам для обеспечения непротиворечивости и честности сделок;

Новые технологии, такие как «токенизация», постепенно вытесняют PAN (primary account number, основной номер аккаунта), предлагая «токены» с ограниченной сферой применения для определенных типов транзакций.

Но эта система не защищена от дурака. И не может быть защищена, учитывая архитектуру, требующую от множества независимых организаций одинаково честного и аккуратного обращения с конфиденциальными данными пользователя. Даже со стандартами EMV и платежными картами последнего поколения пользователь должен доверять считывающему устройству.

Понятно, почему система спроектирована так: а что еще можно было сделать на базе технологий 1960-х? Тогда она могла казаться чудом инженерной мысли, но ее время давно ушло.

Биткойн-транзакция, напротив, построена по push-принципу. Плательщик по собственной инициативе передает указанное количество единиц ценности продавцу, а не предоставляет тому право забирать средства со своего счета. Именно покупатель инициирует платеж.

Push-платежи обладают другой моделью угроз, чем pull-платежи: теперь покупатель должен доверять только своему обработчику платежей и своему устройству.

Разница между push и pull платежами: Вы отдаете торговцу энное кол-во дензнаков, или ключ от вашего сейфа с золотом? pic.twitter.com/ZMR3XeBh9S

— Вce новости Bitcoin (@bit_novosti) February 27, 2015

Существенно снижая количество сторон, требующих доверия, биткойн может свести на нет опасность кражи данных пользователя и совершения платежей от его имени. Но несмотря на существенный прогресс в безопасности, push-модель не лишена недостатков.

Проблемы push-модели

В pull-модели устройства, подверженные потенциальному взлому, находятся вне сферы досягаемости пользователя: сама по себе пластиковая карта взлому не подвержена в принципе. В этой модели ошибки совершают большие компании (или их сотрудники), и им же приходится нести за это ответственность (в большинстве случаев).

В push-модели дела обстоят по-другому. Здесь устройство, требующее доверия — смартфон пользователя. Смартфоны же уязвимы к вредоносным приложениям. Как это может угрожать пользователю биткойна?

Биткойны могут быть похищены лишь одним из двух способов: когда злоумышленник завладел приватными ключами пользователя либо когда злоумышленник убедил пользователя отправить биткойн на свой адрес вместо адреса, для которого предназначался платеж.

Кошельки с мультиподписью, например, BitGo, сводят на нет первый класс угроз. В таких кошельках для создания транзакции необходимо обладать несколькими ключами. Один ключ может храниться на телефоне пользователя, другой — в депозитной ячейке, третий — у компании, обслуживающей кошелек. Чтобы подписать транзакцию, нужно предъявить два ключа из трех. Ключ на телефоне пользователя может быть утрачен, если устройство скомпрометировано, но, не обладая хотя бы одним из оставшихся ключей, злоумышленник не сможет совершить транзакцию.

Второй метод атаки похож на традиционный фишинг по электронной почте. Злоумышленник показывает пользователю интерфейс, мимикрирующий под интерфейс адресата платежа. Пользователь совершает платеж, и средства направляются хакеру. Этот риск можно уменьшить, создав более надежный и проверяемый протокол запросов платежей, например, как предлагается в BIP70. С другой стороны, можно просвещать пользователей, обучая их обращать внимание на несоответствия поддельных интерфейсов настоящим. Вариант рассмотренной атаки: злоумышленник получает контроль над устройством пользователя и подменяет настоящий адрес для платежа поддельным. Правильно сконструированные системы мультиподписи могут защитить и от такой угрозы: в случае кошелька с мультиподписью хакеру придется получить контроль над всеми устройствами, на которых хранятся ключи.

Вне зависимости от деталей конкретных атак и предлагаемых мер по борьбе с ними, биткойн предлагает усовершенствованную модель безопасности платежной экосистемы. Биткойн упрощает риски, кардинально уменьшая количество требующих доверия сторон, вовлеченных в транзакцию. Для такой системы стандарт PCI-DSS не нужен.

По материалам Coincenter

Источник: bitnovosti.com